主动型基金,不行了吗?

这两年,指数基金火热,而大部分主动权益基金表现则相对一般,甚至被部分宽基指数超越。因此有很多同路人问,主动基金是不是不行了?

正好我们也观察到,四笔钱中长钱策略——「进取派优选」近期调仓了,而且从最新持仓来看,相比于之前,组合配置了较多的指数/指增产品,是不是主理人也不看好主动管理基金呢?

我们带着疑问,邀请到兴证全球进取派优选的主理人张济民,为大家分享下关于主动管理基金的看法,以及配置指增产品的考量和未来操作思路。

首先,得承认,近几年主动管理基金的表现确实有点不尽如人意;指数基金,似乎更加吸引眼球。

但是,这就意味着我们要和主动管理基金说再见了吗?或许不能这么简单认为。

我们回顾历史会发现,不管是美股、港股,还是A股市场,多年来一直有个普遍的现象:

上涨行情中主动权益基金规模上升更快,震荡或者下跌行情中指数基金(含ETF)规模反而逆势提升。

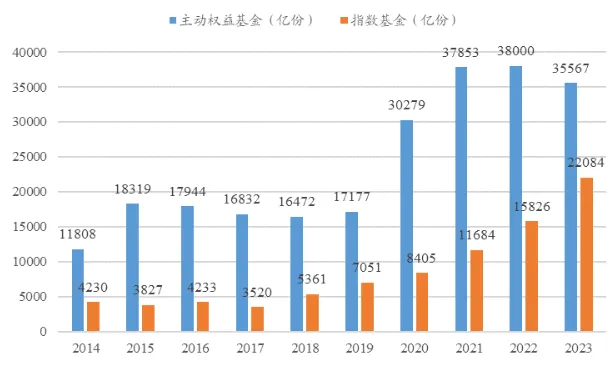

近10年主动权益基金和指数基金规模变化:

数据来源:Wind,国泰君安证券研究。日期:2014.01.01-2023.12.31

分析背后的原因,主要有两点:

第一,震荡或下行行情中,投资主线不清晰,主动基金获取超额收益的难度加大,存在阶段性跑输指数(基准)的现象。

第二,主动基金业绩不佳时,投资人很容易归因于基金管理人的主动投资能力,信任感降低,更愿意通过持有指数基金,等待市场行情的反弹机会。

主理人张济民也提到,在2019年-2021年的牛市中,核心资产一骑绝尘,茅指数、宁指数等概念主题持续强势,涌入了大量的资金配置,也推动了股价和估值的上涨。近三年的持续下跌,也是估值持续消化的一种体现。

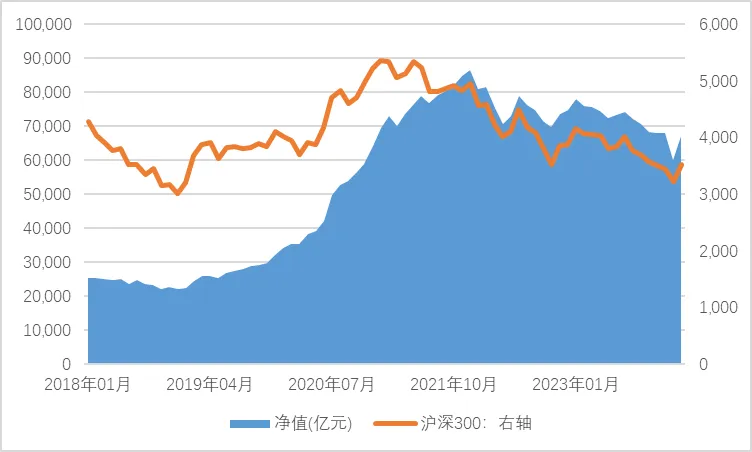

而观察投资者行为,可以看到,尤其是2021年这段时间指数在下跌,而股混类基金规模持续在攀升,这背后也反映了一定的资金行为。近3年的持续下跌,也让很多投资者被套牢,逐渐失去对主动管理型基金的信心。

数据来源:基金业协会,iFinD,取样区间2018.1.1-2024.2.29。权益类基金指股票型基金和混合型基金,基金净值总额按月度统计。

二、主动权益基金,是否还值得配置?

对于这个问题,主理人张济民的答案是:主动管理基金并没有不行,它们可能只是在等待一个更好的时机。

回看历史数据,主动型基金虽有长期超额收益,但主动跑输被动的现象,也并不是首次出现。

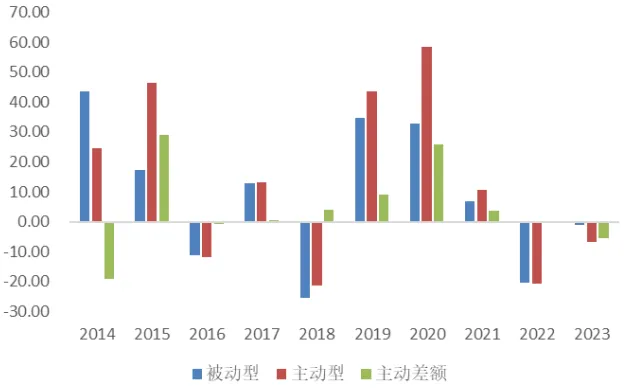

在过去十年间的数据中,2018-2021年,主动基金的确连续4年跑赢被动基金,但是除了近2年,2014年、2016年主动基金也曾输于被动基金。

近10年主动型和被动型基金业绩对比:

数据来源:Wind,国联证券研究所,单位%,采用各基金的复权单位净值增长率作为衡量基金业绩情况的指标,日期:2014.01.01-2023.12.31

张济民认为,最近几年由于A股赚钱效应较差,很多基金经理可能经历了或者正在经历漫长的投资低谷期,在这样巨大的压力下,叠加市场风格频繁切换,主动管理很容易发生风格的漂移。

但当前国内市场还并没有达到海外的成熟程度,机构化占比不高,随着市场逐渐发展,主动管理型基金经理通过勤勉尽责地做研究,在国内优质企业中做深度挖掘,随着市场逐步走出估值底部,主动权益基金在可见时间内还是可能带来超额收益的。

三、当下市场,如何配置权益资产?

那么站在当下,面对主动权益基金的业绩困境和低迷的市场,我们应该如何更好地配置权益资产呢?

主理人张济民的应对方法是:在当前整体性低估的市场中,跟住市场β比追求α更重要。

首先,相比于主动管理基金,指数增强的核心优势在于其风格的稳定性,这种稳定是来自于法规文件的硬性约束。

主动管理基金经理风格不确定性的上升,叠加市场整体beta的严重低估,是促使我们选择配置指数增强的核心因素。

严格的风格约束+适当的主动管理增强,能在保障投资纪律性的同时获取主动管理的收益,这种方式在当下这样的市场,我们觉得更具投资的性价比。

其次,指数增强也是主动管理的一种方式,指数增强≠被动投资。指数增强基金既有指数本身的beta收益,也有基金经理增强带来的Alpha贡献。

指数增强的核心竞争力在于增强手段的长期可持续性。伴随着时代科技的发展,指增手段变得越来越丰富、多元。

以“进取派优选”组合为例,最新持仓中的5只指数增强,手段就各不一致:

有以主动管理为代表的兴全沪深300,也有偏量化的指增产品。在量化增强的产品中,为了避免单一策略的失效风险,我们选择了机器学习量化、基本面量化等多种量化增强手段的产品来进行策略上的分散。

但选择配置指数增强基金,并不意味着我们不看好主动管理基金。而只是在当前整体相对低估的市场环境下,我们认为拿住贝塔,可能比追求阿尔法更实际一些。

未来是否还会继续增配指数增强基金,我很难跟大家下一个定论。但在组合层面,我们的思路一直是不变的:在跟住基准的基础上力争超额。

小顾也想和大家多啰嗦的是,投资是一场马拉松,而不是短跑。无论是主动管理基金还是指数/指数增强基金,都有其存在的价值和适用的场景。让我们一起保持耐心,继续观察市场,做出最适合自己的投资选择吧。

另外,对「进取派优选」策略感兴趣的小伙伴,可以点击下方图片进一步了解↓。

注:投顾策略由珠海盈米基金销售有限公司作为投资顾问服务机构,向投资者提供投资顾问服务,基金投资组合策略建议由兴证全球基金向珠海盈米基金销售有限公司提供。“兴证全球进取派优选”的投顾服务费率为0.60%/年,业绩比较基准:中证偏股基金指数(930950)*98%+中证货币基金指数(H11025)*2%。本投资组合策略风险等级为R3,适合C3及以上风险承受能力投资者,请投资者选择符合自身风险承受能力、投资目标的组合。观点仅代表个人,不代表公司立场,且具有时效性,不作为投资建议,仅供参考。

最近一周股票市场震荡运行,主要指数有涨有跌。沪深300指数+1.89%,中证500指数+0.71%,创业板指数-0.39%,科创50指数-1.07%(数据来源:wind,2024.4.15-2024.4.19)。

2024年一季度GDP同步增长5.3%,高于市场预期值4.92%。经济总体呈现延续修复态势(数据来源:wind,2024.4.16)。

目前沪深300指数温度22.52℃,意味着中长期来看,目前股票资产性价比依然相对较高(数据来源:且慢。2024.4.19)。

国内债券市场最近一周震荡上涨,不过,考虑到10年期国债到期收益率2.25%,位于近5年最低分位。债券资产建议考虑中配为主(数据来源:wind,2019.4.19-2024.4.19)

美股3大指数最近一周整体震荡回调,道琼斯工业指数+0.01%,纳斯达克指数-5.52%,标普500指数-3.05%(数据来源:2024.4.15-2024.4.19)。估值(市净率)角度来说,3大指数分别6.34、5.51、4.49倍,处于相对较高区间。美股建议谨慎关注。

美国10年期国债到期收益率截至上周五录得4.62%,位于近5年97.7%分位,近10年98.8%分位(数据来源:wind,2014.4.17-2024.4.19)。中长期来看,美债资产考虑适当关注。

港股市场最近周震荡下跌,恒生指数-2.98%,恒生中国企业指数-2.26%,恒生科技-5.65%(数据来源:wind,2024.4.15-2024.4.19)。在美联储货币政策预期或转向悲观,全球地缘政治格局不稳定的背景下,港股考虑谨慎关注。

黄金作为避险资产,今年以来价格不断创新高。伦敦金价截至上周五涨至2391.77美元/盎司(数据来源:wind,2024.4.19)考虑到目前黄金价格处于相对较高位置,黄金建议谨慎关注。

综上,从长钱配置角度,以国内股债资产为核心,当前可以考虑A股仓位维持中性偏高的配置,债券维持中性配置;卫星类方面可以考虑适当关注短久期美元债资产。

根据上述市场观点,我们应该如何规划自己的投资?中配、中高配分别对应怎样的仓位?具体的基金品种应该如何选?如果您有上述疑问,可以参考我们针对不同人群给出的配置方案:

风险提示(滑动查看)

写下你的观点...

写下你的观点...