黄金:上涨是最好的上涨理由

最近黄金持续大幅上涨,不断创出历史新高,成为圈内圈外热议的话题。截至4月12日,伦敦金价一度涨超2400美元/盎司,年内上涨约16%。

俗话说“盛世古董,乱世黄金”,在全球化退潮、地缘冲突频发的时代背景下,黄金确实有长期上涨逻辑,但近期金价的突飞猛进确实出乎了很多人的意料。

黄金是一种商品,因为本身不易变的属性和历史原因,又被赋予了货币和金融属性,所以影响金价的因素很多。

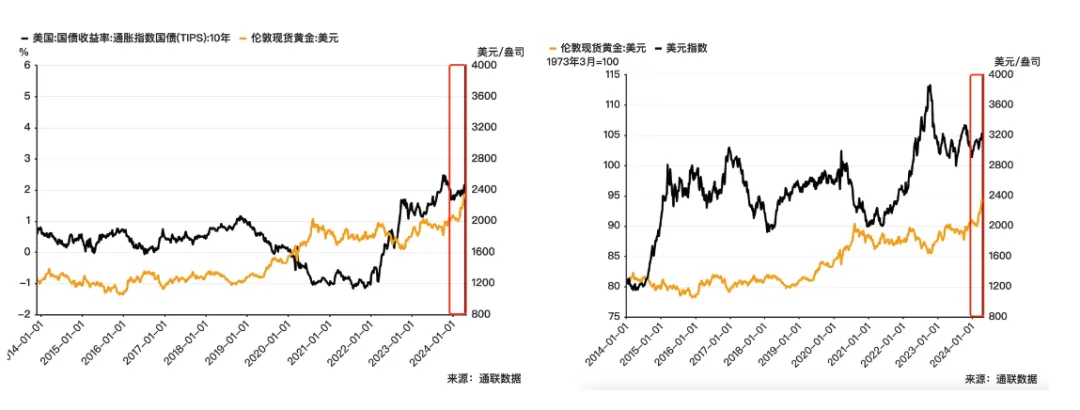

传统分析框架认为,黄金是一种无息资产,也和美元共同作为全球央行的主要储备资产,因此金价与实际利率(名义利率-通货膨胀)、美元指数都存在显著的负相关性;

另外,黄金作为传统终极货币,在地缘政治动荡时期有避险保值功能;从历史上看,在美联储降息前后也会有较好表现,因此也与降息预期相关。

但是最近一段时间,美国实际利率上行,美元指数上涨,本该下跌的黄金却逆势上涨,打破了以往的规律。

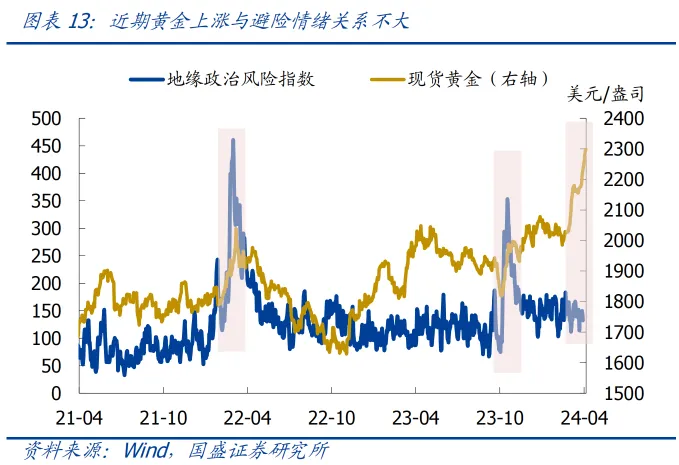

另外,近期虽然国际冲突持续,但并没有太多超预期地缘政治风险事件发生,金价也脱离了避险情绪上涨。

最后,从3月以来,随着美联储官员的鹰派发言和不断超预期的经济、通胀数据,降息预期也是有所下降,受此影响全球股市和美债都有不同程度调整,但却丝毫阻碍不了黄金的上涨。

犹如脱缰野马的黄金,让很多人怀疑经济学是不是也像《三体》里的物理学一样“不存在了”,大家纷纷为黄金的大涨找新理由,比如“去美元化”、“去法币化”、央行购金、潜在战争风险等。

这些宏大叙事可能是会对传统分析框架构成一些挑战,但短期来看,也许上涨本身就是最好的上涨理由,黄金短期脱离基本面可能是受交易性因素影响。

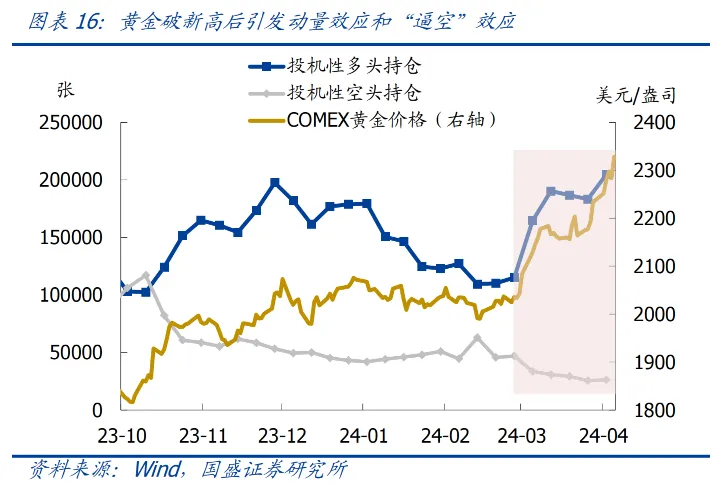

3月4日,黄金收盘价创历史新高,从那以后,趋势资金大量买入,推动了黄金继续上涨;并且在这一过程中大量空头止损离场,“逼空”效应也扩大了黄金的涨幅。

站在当下,黄金脱离基本面大涨后短期可能随时有回调风险,美国经济走弱及降息节奏也还需要进一步确认,短期不宜追高。

从中长期趋势来看,全球地缘政治不确定的环境中,全球央行购金行为也对金价中枢形成利好,以及在美联储宽松预期下,黄金长期依然值得关注。

从我们家庭资产配置的角度,黄金跟股债的相关性较低,可以起到很好的分散作用,一般建议可以考虑在长期资金中配置5%-10%的黄金。

黄金的投资渠道一般有以下几个:

1、黄金ETF/银行纸黄金

交易成本和持有成本都很低,买卖灵活,适合交易赚差价也适合长期配置。

2、实物黄金

持有成本高(占地方),买入时有溢价,卖出时有折价,需要横向对比选性价比高的金币或金条,投资的话首饰就不建议考虑。

3、黄金股/黄金股ETF

金价上涨周期,黄金上游产业链上的黄金股也会受益,而且弹性更高,往往相对金价有超额收益,缺点是这类的研究难度较大。

4、黄金期货

保证金交易,带杠杆,适合专业投资者短期交易。

最近一周股票市场震荡调整,主要指数都获得负收益。沪深300指数-2.58%,中证500指数-1.81%,创业板指数-4.21%,科创50指数-2.42%(数据来源:wind,2024.4.8-2024.4.12)。

3月M2同比增速8.3%,低于市场预期值8.43%;M1同比1.1%。M1-M2剪刀差相较于上月略有收窄。参考历史数据,一般来说,M1-M2剪刀差向上收窄,股票市场往往上涨的可能性更高。

考虑当前内外需求仍然偏弱,市场认为,未来货币政策仍有望保持宽松基调。在此背景下,股票、债券市场可以持续关注(数据来源:wind,2024.4.12)

国内债券市场最近一周震荡上涨,不过,考虑到10年期国债到期收益率2.28%,位于近5年0.4%分位。债券资产建议考虑中配为主(数据来源:wind,2019.4.12-2024.4.12)

美国3月CPI同比3.5%,高于上月的3.2%,以及市场预期的3.4%(数据来源:wind,2024.4.10),美国10年期国债到期收益率涨到了4.5%,中长期来看,美债资产考虑适当关注。

美股3大指数上周均出现回调,道琼斯工业指数-2.37%,纳斯达克指数-0.45%,标普500指数-1.56%(数据来源:2024.4.8-2024.4.12)。

估值(市净率)角度来说,3大指数分别6.52、5.82、4.63倍,处于相对较高区间(数据来源:2024.4.12)。美股建议谨慎关注。

港股市场上涨震荡运行,恒生指数-0.01%,恒生中国企业指数0.27%,恒生科技0.68%数据来源:wind,2024.4.8-2024.4.12)。

在美联储货币政策预期或转向悲观,全球地缘政治格局不稳定的背景下,港股考虑谨慎关注。

综上,从长钱配置角度,以国内股债资产为核心,当前可以考虑A股仓位维持中性偏高的配置,债券维持中性配置;卫星类方面可以考虑适当关注短久期美元债资产。

根据上述市场观点,我们应该如何规划自己的投资?中配、中高配分别对应怎样的仓位?具体的基金品种应该如何选?如果您有上述疑问,可以参考我们针对不同人群给出的配置方案:

风险提示(滑动查看)

写下你的观点...

写下你的观点...