最近的两件“大事”

最近一周股票市场震荡调整,主要指数都获得负收益。沪深300指数-0.70%,中证500指数-1.28%,创业板指数-0.79%,科创50指数-1.79%(数据来源:wind,2024.3.18-2024.3.22)。

今年1-2月工业增加值累计同比7.0%,社会消费品零售总额累计同比5.5%,固定资产投资累计同比4.2%。整体来说1-2月经济数据相较于前值表现相对要好,经济处于好转趋势。

不过市场认为,地产销售未看到明显改变,意味着广义财政扩张仍有必要,A股市场值得关注(数据来源:wind,2024.3.18)。

3月美联储按兵不动,联邦基金目标利率继续停留在5.25%-5.5%区间,符合市场预期(数据来源:wind,2024.3.21)。

不过市场认为,在美国经济具有较强韧性的背景下,可能会约束美联储年内降息空间。美债利率或在高位震荡的可能性依然存在。

债券市场最近一周震荡上涨。周四,央行在新闻发布会上强调:降准仍有空间(数据来源:wind,2024.3.21)。债券市场情绪得到提振。在经济处于弱复苏的背景下,债券市场可以关注。

不过,考虑到10年期国债到期收益率2.30%,位于近5年0.4%分位。债券资产依然建议考虑中配为主。(数据来源:wind,2019.3.20-2024.3.20)

综合以上数据和观点,我们建议中高配股票(A股)、中低配/中配债券,卫星方向鉴于美债利率较高且处于加息周期尾声,有能力者可关注美元债。

根据上述市场观点,我们应该如何规划自己的投资?中配、中高配分别对应怎样的仓位?具体的基金品种应该如何选?

如果您有上述疑问,可以参考我们针对不同人群给出的配置方案:

近期的两件“大事”

上周,全球金融市场发生了两件大事,一是美联储的议息会议结果,二是日本央行结束负利率政策。

美联储的议息会议一直是全球金融市场的风向标。在最近的一次会议中,美联储决定维持联邦基金利率在5.25%至5.5%的区间不变,这一决定符合近期市场的预期。

这一决策背后的原因是多方面的。首先,尽管美国经济增长有所放缓,但就业市场依然强劲,失业率保持在低位;其次,通胀率虽然有所下降,但仍高于美联储的2%目标。

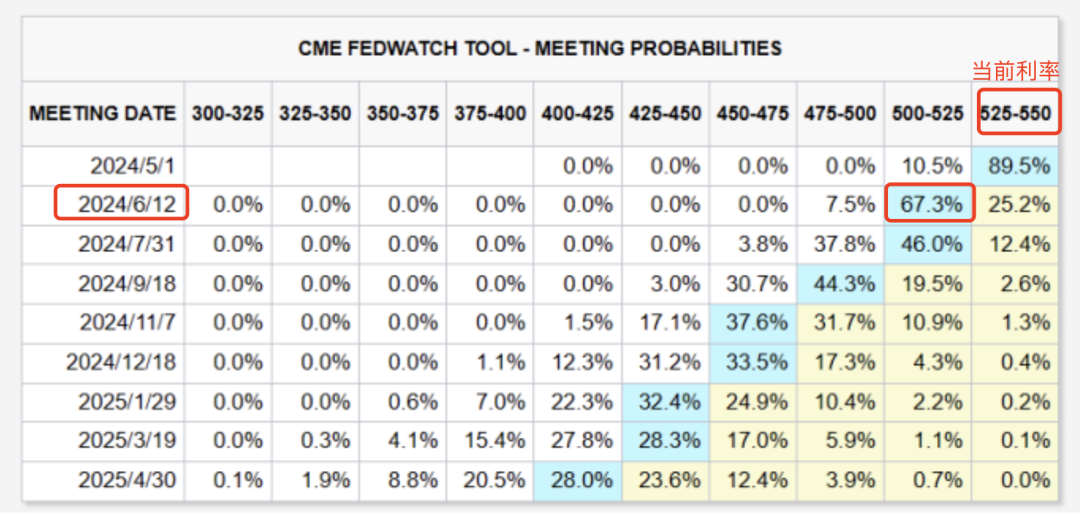

此外,在未来降息预期上,根据CME利率期货数据,市场预期美联储最早或6月开启降息,全年降息幅度75BP。

来源:CME FedWatch,截止2024.3.21

(如何看懂上图:每个百分比数值代表着对应日期利率维持在该水平的概率,如2024/6/12日一行所示,届时利率在5%-5.25%的概率为67.3%,意味着市场认为届时降息的概率更大)。

不过,美联储也是走一步看一步,根据最新的数据不断修正决策、引导市场预期,在年初的时候其实市场普遍预期是3月份就会开始降息,现在推迟到6月,所以也不排除未来预期再度落空的可能性。

全球投资者没等到美联储降息,却等来了日本加息。

3月19日,日本央行召开货币政策会议,决定结束负利率政策,将政策利率从负0.1%提高到0至0.1%范围内,同时决定结束收益率曲线控制政策,并停止购买交易型开放式指数基金(ETF)和房地产投资信托基金。

自2016年以来,日本央行一直在实施负利率政策,试图通过降低借贷成本来刺激经济增长,此次加息标志着日本货币政策的正常化,也是日本央行17年来首次加息。

这两件“大事”的影响几何?

大国的利率政策深度影响着全球的资金流动,近年来,由于经济周期错位,外部处于加息周期中,而我们处于降息周期中,导致部分资金回流美国等加息国家。

这次美联储降息预期推迟,短期内美元可能会保持相对强势,而日本作为最后一个结束负利率的主要经济体如今也开始加息,这也会提高全球利率水平,两者均可能令人民币资产继续承压。

不过整体上美联储年内降息依然是大概率事件,越往后给到我们的压力也会越小;而日本本次加息幅度小,对流动性影响较小,海外资产回流较为可控。

另外,金融市场交易的始终是预期,“大事”落地前很可能就被市场消化了,比如这次日本加息后,日元不升反降,所以靠已经发生的事件推测未来市场走向并不容易。

普通投资者如何应对?

当下的内外部环境确实处于一个对我们投资不太友好的阶段,我们可以做的是:

1、保持关注,保持学习。唯一不变的是变化本身,作为投资者应该时刻保持知识体系的更新迭代,特别是在这么一个乱纪元中。

2、多元分散投资,避免单押某类资产。分散可能未必会提高收益,但可以帮助我们降低整体的波动,降低极端情形下满盘皆输的概率。

3、长期视角,保持耐心。既要明白当下的风险与未知,也要对未来抱有希望,以长期的、穿越周期的视角看待投资、做出决策。

风险提示(滑动查看)

写下你的观点...

写下你的观点...