注意!债基也有风险

"四笔钱配置专栏:

在上期的文章,我们介绍了债基的收益来源,本期文章我们将为大家分享债基的风险,且慢希望帮助大家静下心来,慢慢了解投资的原理,了解好各类资产的风险,然后再开始投资。

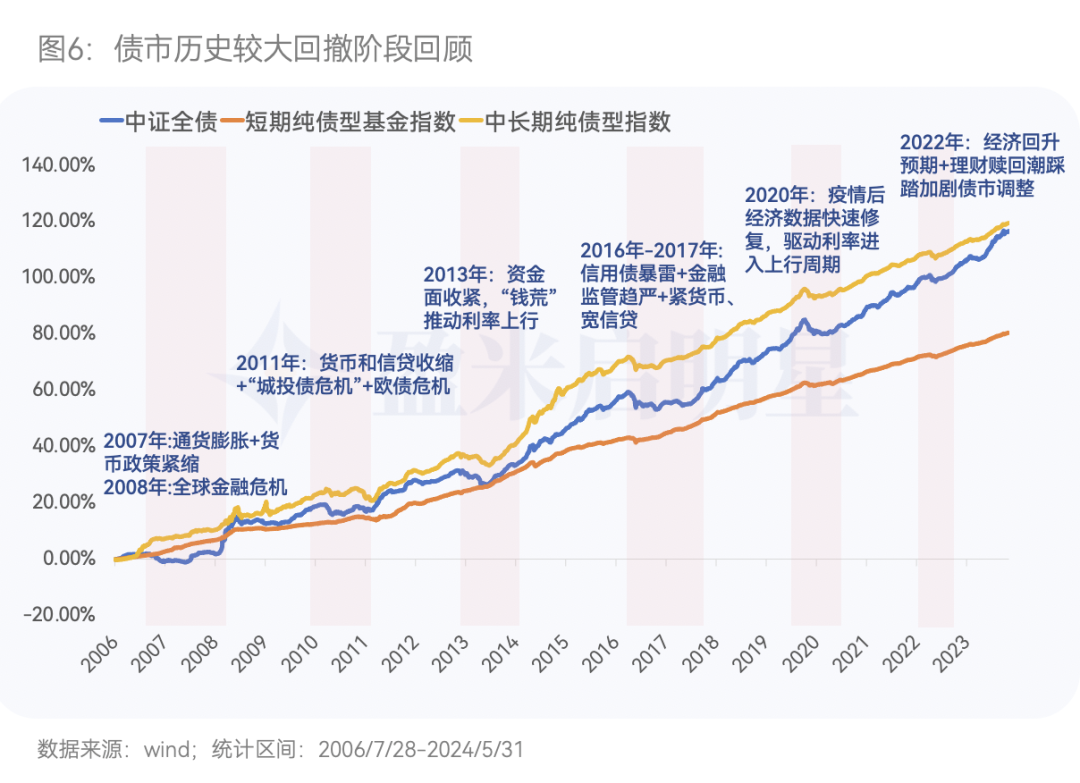

一、债市历史波动回顾

回顾2006年以来,债券基金指数与中证全债指数表现,可以发现,债券市场长期稳健上行,整体具备“牛长熊短”的典型特征。

但是, 投资债基不是简单“坐等收蛋”,中途也会有“蛋碎”的时刻。

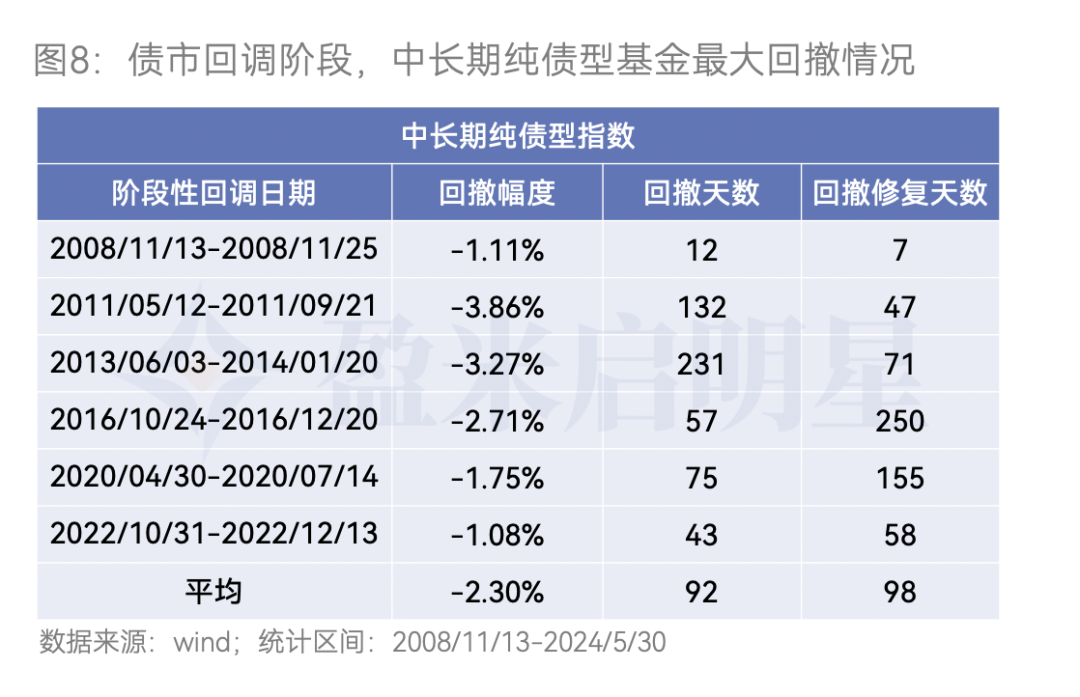

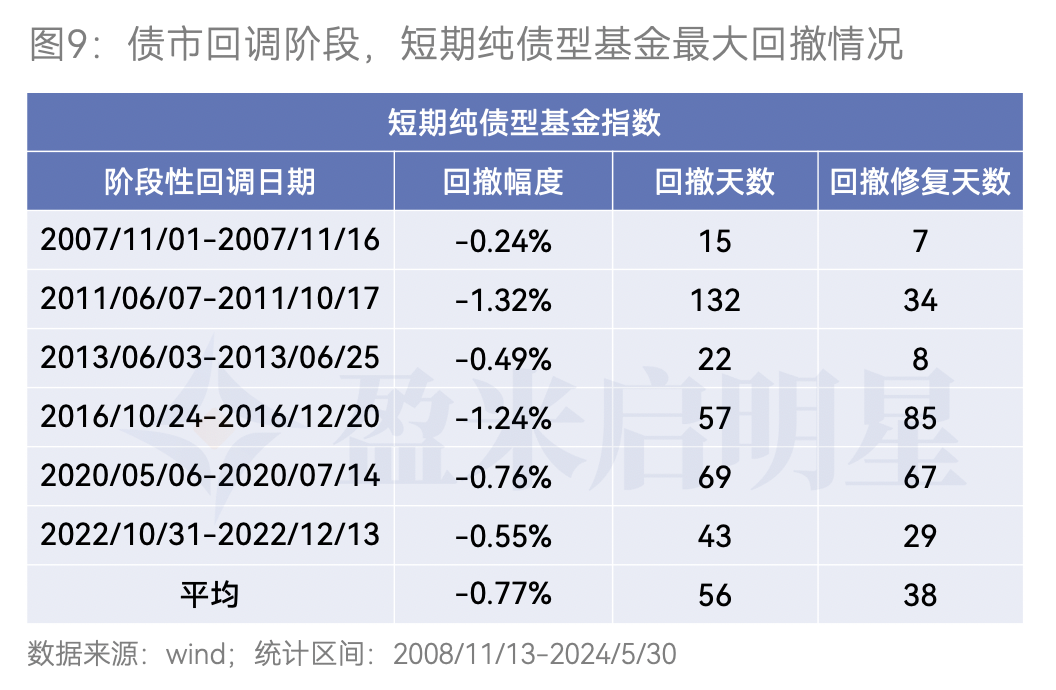

通常来说,每隔2-3年债市会出现一次较大回撤,中长期纯债基金指数的回撤幅度、回撤天数、修复时间,都要显著高于短债基金指数,这是由于短债受利率波动的影响较小,因此当债市回调时,受到的影响也更小。

但只要债券基金没有遇到严重的流动性危机或信用违约,通常也不会构成本金的永久性损失,后续能以较快的速度抚平波动,并持续创下新高。因此我们在配置债券资产时,不必过于关注短期的波动。

二、债券基金的风险来源有哪些?

基金经理在通过久期配置、杠杆管理等方式提升收益时,也会带来一些风险。债基的常见风险来源包括:利率风险、信用风险、流动性风险、股市下跌风险。

01.利率风险

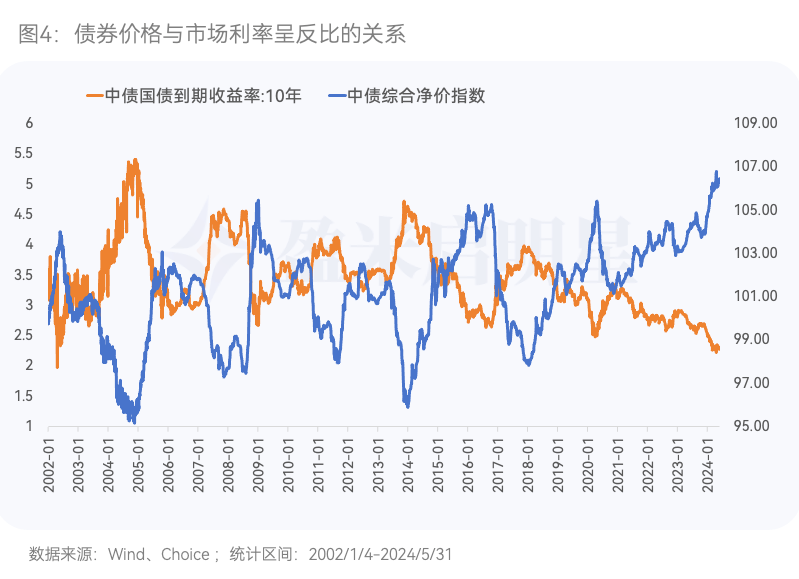

债券价格与市场利率呈负相关,当货币政策紧缩时、央行加息等影响下,市场利率提高时,债券市场承压,债券价格随之下跌,使债基持有者遭受损失。

通常来说,债券久期越短,对利率的敏感度越低,因此投资者可以构建不同期限结构的债基组合,规避利率风险。

当利率处于高位、未来可能进入下行周期时,可加大中长债基金的配置比例;当利率处于低位时,可加大短债基金的配置比例。

02.信用风险

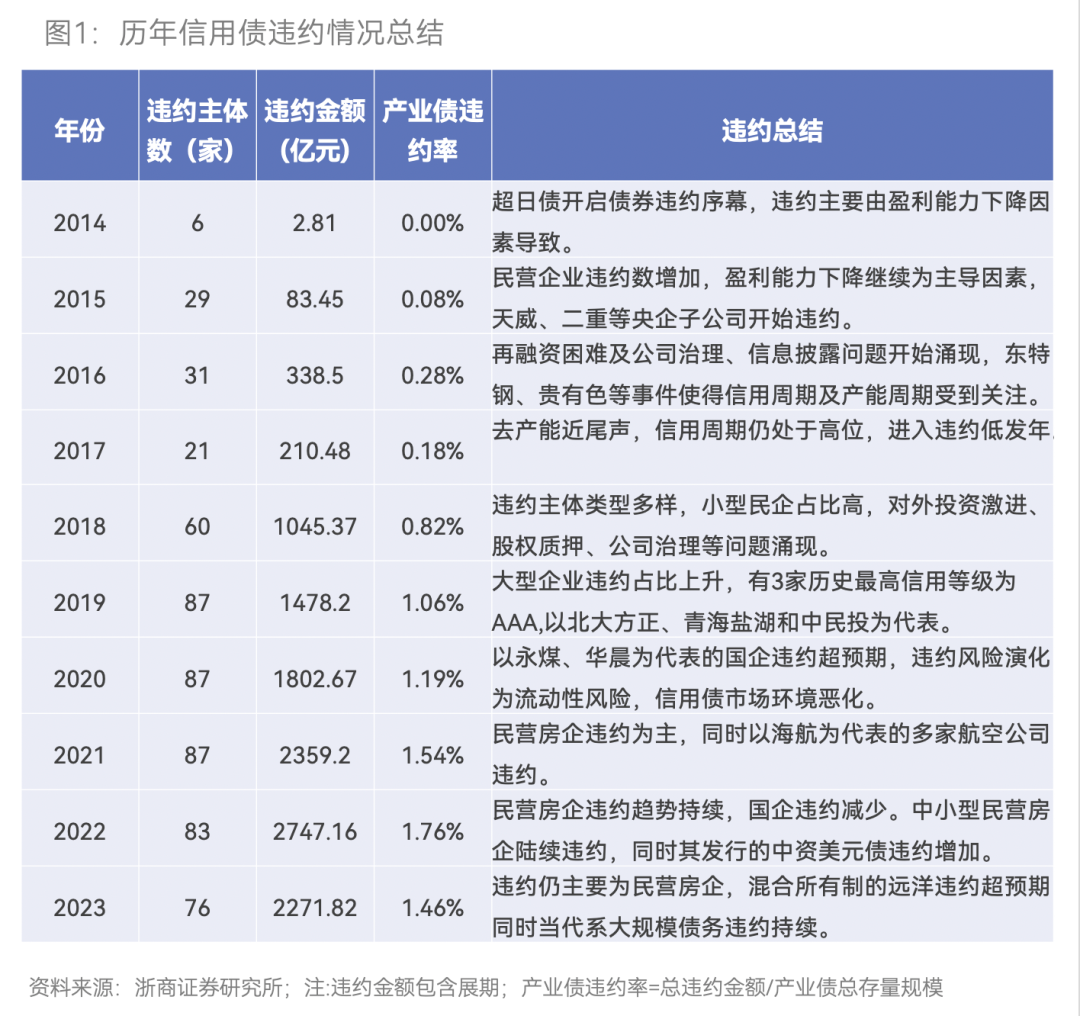

信用风险又叫违约风险,指债券发行人无法按时支付债券利息或偿还本金,而给债券投资者带来损失的风险。

信用风险多出现于信用债,信用债的借款人主要是企业,通常而言国债被认为是没有信用风险的债券。

当债券到期未能如期偿付,或出现展期偿付等违约情况,会使得债券价格大幅下跌,最极端的情况是出现暴雷,100块面值的债券价格直接归0。

就国内历史情况来看,债券违约并不多,但也不能忽视。

为了规避信用风险,普通投资者可以适当持有多只基金来分散风险。

另外在市场处于宽信用阶段,投资者可以适量选择运用信用下沉策略的债券基金(即投资于信用评级相对较低的基金);而当市场违约事件频出时,优选高信用评级债券基金。

03.流动性风险

流动性风险指的是市场成交量不足或者缺乏愿意交易的对手,导致未能以合理价格买卖债券从而遭受损失。

例如当基金面临巨额赎回时,基金经理为了尽快获取现金,可能会折价卖出债基,进而导致损失。

为规避流动性风险,投资者可尽量避免选择杠杆高、久期长,同时信用下沉较多的债券型基金,这类型的债基持有的债券流动性通常相对较差。

04.股市下跌风险

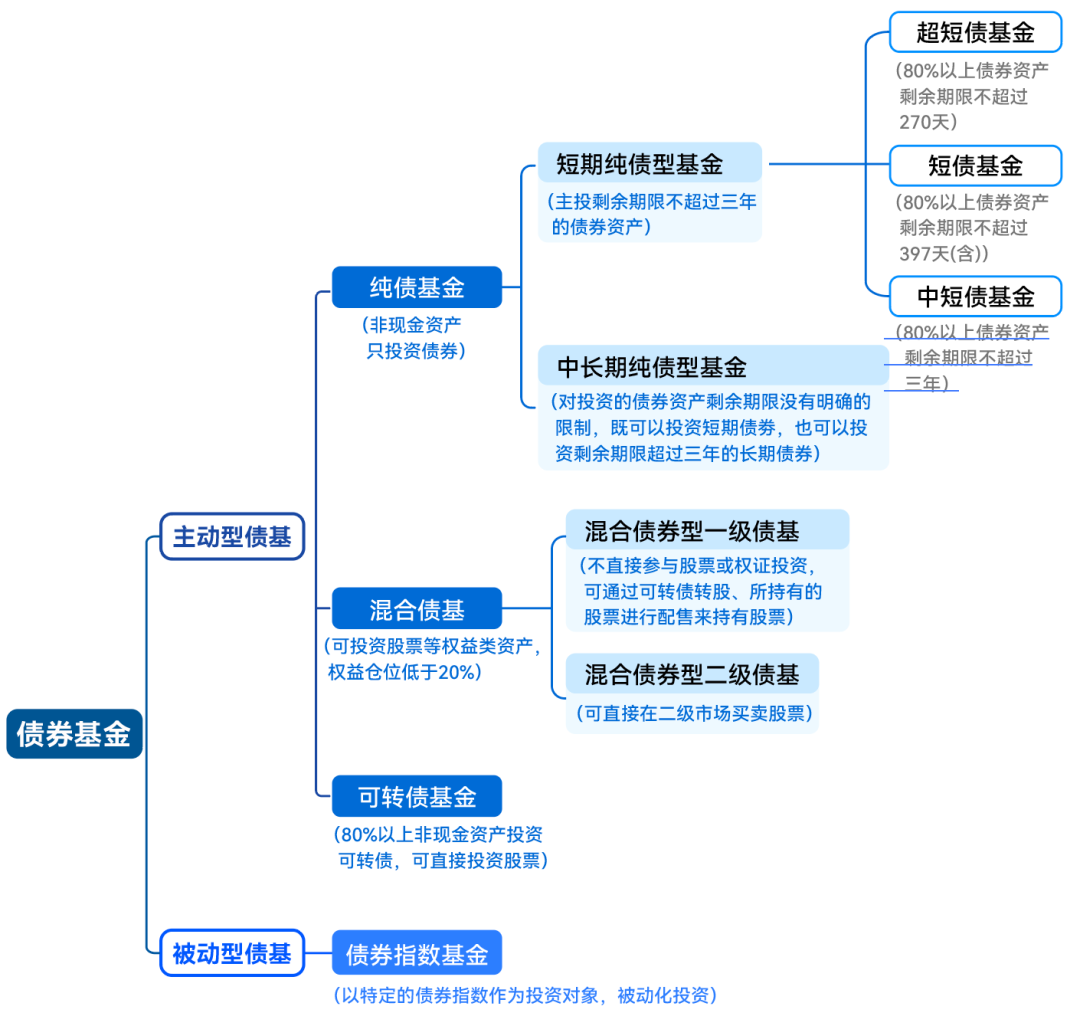

债基也有不同的细分类型,并非所有债基都是100%投资于债券,部分债基也会面临股市下跌的风险。

二级债基金可投资不高于20%仓位的股票,可转债基金80%的仓位投资于可转债,同时可转债具有较强的股性。

因此这两类债基受股市影响较大,当股市大幅下跌,这两类基金也会面临净值波动风险,因此在配置时,投资者可结合股市表现进行动态调整。

三、有风险,但不大

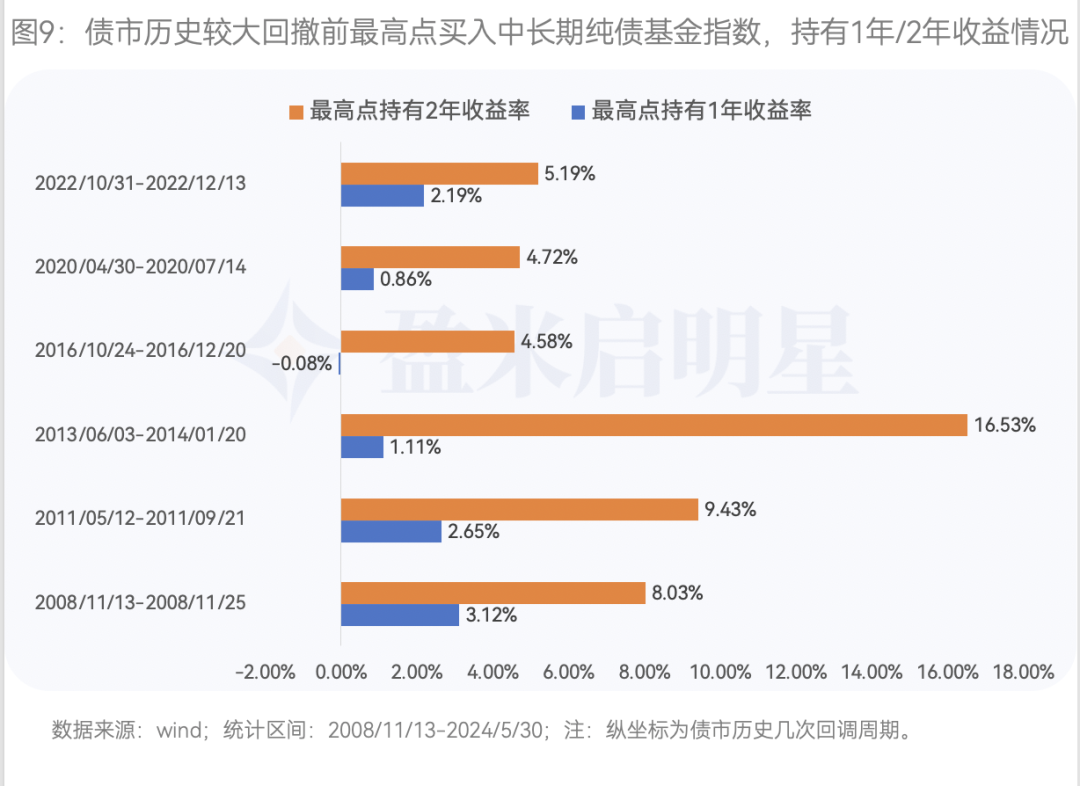

以纯债基金历史6次较大幅度的回调时点为例,测算在每一次回撤前的最高点买入中长期纯债基金指数,持有1年/2年的收益情况。

从数据可以发现,持有一年之后基本都能获得正收益,其中仅有1次仍略微浮亏。而在持有两年后,正收益概率为100%,收益率最高的一次甚至达到16.53%。

因此,当债券基金出现大幅调整后,不必过于担忧,从上述历史数据来看,即便是在最坏的情况下,从调整前的最高点买入,继续持有1-2年大概率都能获得较好的回报。(历史数据不预示未来表现,仅供参考)

如果你的资产配置中需要补充债券类资产,又不知道该买什么,那可以考虑小顾基金上的纯债策略 「债基优等生」 。

市场观点

A股:

本周国内股票继续下探,主要宽基础指数下探二月以来新低。沪深300指数-0.55%, 中证500指数-2.85%,创业板指数-2.80%,科创50指数-2.76%。(数据来源:choice,2024.8.19-2024.8.23)

本周海外市场进一步消化全球央行会议的最新信息,定价美联储将息预期。国内市场资金面流入进一步显现,场内交易资金向少数避险资产集中,大多数板块资金面虚弱,交易情绪低迷,在资金向特定大盘股收缩的情况下,中小盘流动性和估值压力进一步显现。

目前沪深300指数温度7.71℃,意味着中长期来看,目前股票资产性价比依然相对较高(数据来源:且慢。2024.8.23)。

国内债市:

国债市场在消化前期监管措施的情况下,利率债出现一定企稳行情,长久期利率债到期收益率有一定下探,但是并未突破前低低点。

10年期国债收益率本周下行2BP,10年期国债到期收益率2.144%,债券资产建议考虑中配为主。(数据来源:choice,2024.8.19-2024.8.23)

美股:

美股市场在上周为最新的宏观信息定价,美联储主席在全球央行年会上,进一步表达了对利率政策逆转的暗示。市场将此理解为,降息进程的再确认,纷纷开始定价9月美联储迈入降息周期。

本周美股市场继续从日元套利交易冲击收复,传统企业占比较高的道琼斯指数收盘价创造了历史新高,标普500指数也逼近了前期高点。

道琼斯工业指数+1.27%,纳斯达克指数+1.40%,标普500指数+1.45%,(数据来源:choice,2024.8.19-2024.8.23)

本周的央行会议,向市场展示了美元利率水平走向的宽松的进程,美股的估值水平进一步修复,市场需要在降息环境中,紧密关注主流上市的公司业绩表现,是否会受到潜在的衰退冲击,以为股市走势做出下一步判断。

美元债:

美国10年期国债到期收益率截止上周五录得3.799%,下行8.6BP(数据来源:choice,2024.8.19-2024.8.23)。

美国国债收益率整体进入下行轨道,从全球对比来看,美国国债收益率依然拥有较高的到期收益率,具备配置价值。

港股:

港股市场上周在表现强于A股的情况下,本周继续整体呈现反弹走势。恒生指数+1.04%,恒生中国企业指数+0.93%,恒生科技指数+0.28%(数据来源:choice,2024.8.19-2024.8.23)。

港股市场在结束财报季过后,部分权重股在窗口期,启动了大额回购股票的计划,对市场形成了有力的支撑。

黄金:

黄金价格再度刷新历史新高,截止上周,伦敦金价收于2548.7美元/盎司,全周上行0.43%(数据来源:choice,2024.8.23)。

黄金价格在美元减息周期,易涨难跌,加上央行购金行为,形成买方博弈,进一步支撑金价上行。

总结:

综上,从长钱配置角度,以国内股债资产为核心,当前可以考虑A股仓位维持中性偏高的配置,债券维持中性配置;卫星类方面可以考虑适当关注短久期美元债资产和黄金。

风险提示 (滑动查看)

写下你的观点...

写下你的观点...