债券:资产配置的“压舱石”,配多少合适?

四笔钱配置专栏:

一、债券:资产配置的“压舱石”,配多少合适?

在过去,当人们谈到基金投资,自然而然地会把它等同于投资权益基金,债券和债基的价值一直是被忽视的。

但随着资产新规后,国内这些年披着“刚兑”的高息产品(如信托、P2P)消失或者暴雷,再加上这几年股市表现不佳,而债市连年上涨,债券以及债基投资开始回归舞台。

1、债券在资产配置中有哪些价值?

债券的本质是一种借贷契约,由政府、金融机构、工商企业等作为债券发行方,直接向社会借债筹借资金,同时承诺按一定利率支付利息并按约定条件偿还本金。

债券和股票一样,都属于有价证券的一种,具备非常重要的投资价值。

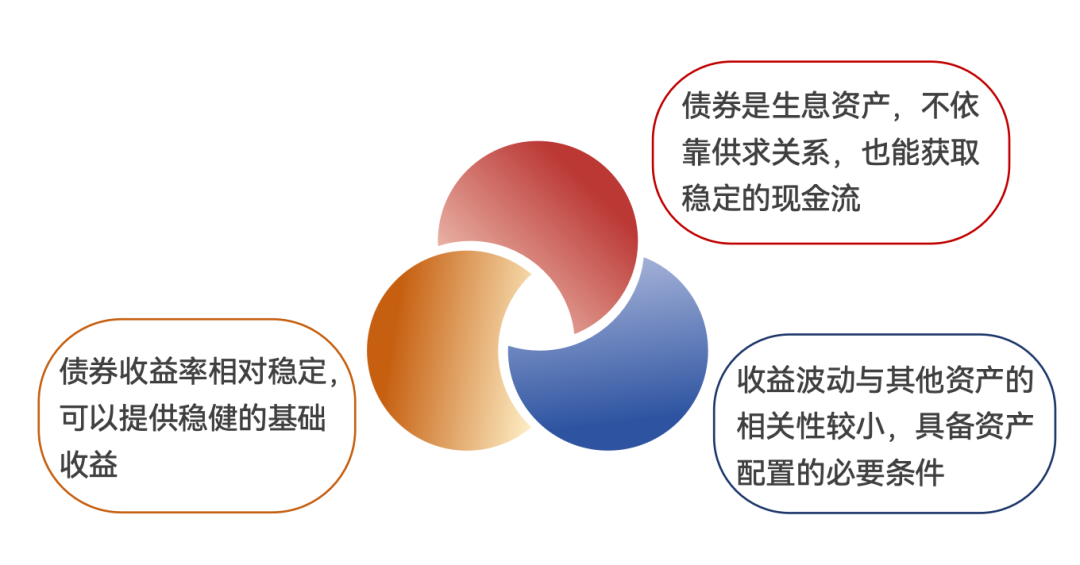

从大类资产的角度来说,债券具有风险相对较低,收益相对稳定,与权益类资产的相关性较低的特征,因此是长期资产配置中不可或缺的一部分。

债券的优势可以总结为:

2、债券是如何产生稳定现金流的?

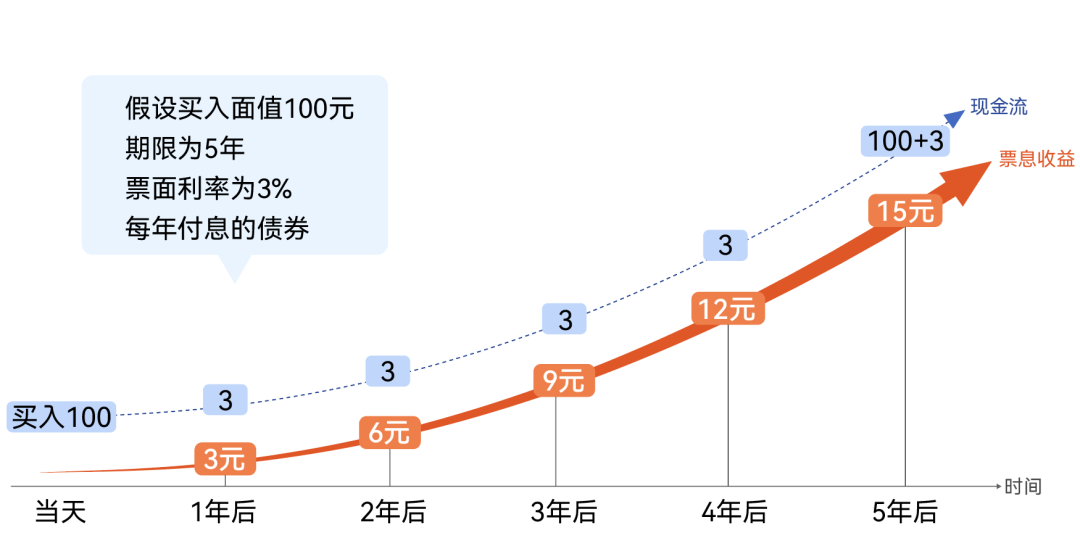

债券在发行时,就会明确票面利率和偿还期限,在不发生违约的前提下,投资者在持有期间能够获得稳定的利息收入,并在到期后收回本金,这也是债券相较于不能生息的黄金和大宗商品等资产的一大优势。

注:以上为说明释义,非真实业绩曲线

3、为什么债券被称为资产配置的“压舱石”?

由于票息的存在,使得投资债券长期能够获得持续向上的回报,具备较高的资产保值、增值的安全性和确定性,因而债券的走势更加稳健。

从和其他指数的走势对比中也可以看出,债券相比权益、黄金资产的波动要小得多,同时又能够提供相对货币资产更高的基础收益。

债券的这一特点,在现实中也得到了充分的应用,社保基金、企业年金等机构投资者,都喜欢用债券作为投资组合的“压舱石”。

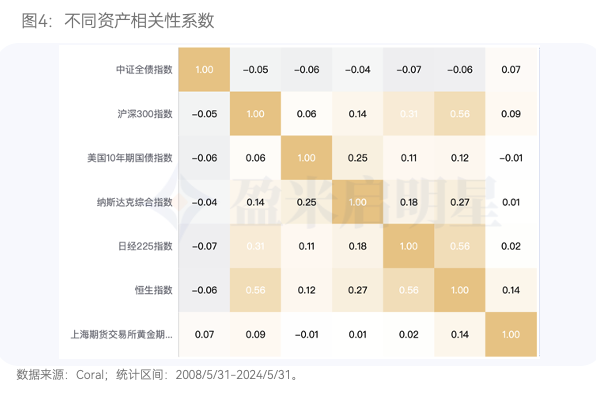

4、债券和其他资产的相关性如何?

从历史数据看,债券与其他资产的相关性较低,尤其是和股票资产存在明显的负相关,因此将债券资产与其他资产分散配置,在很大程度上可以有效对冲市场波动的风险,降低组合的波动率。

5、配多少债券合适?

低波动、与其他资产低相关,使得债券成为资产配置中不可或缺的一环。那对于我们普通人而言,整体资产中配多少合适?

其实,小顾的四笔钱理念,以及本专栏的方案中就蕴含了这个问题的答案:

首先,按照四笔钱理念,不同期限的资金对应的配置方式是不一样的。

简单来说,随时要用的活钱应该避开股债资产,投资到现金或者类现金资产(比如货基)。

对于半年到3年内的稳钱来说,可以适度去争取比货基更高的收益,但同时也要保持稳健配置,波动不能太大,因此债券类资产是主要方向,一般不少于90%(比如固收+策略、纯债策略等)。

而对于长期至少3年以上的闲钱,可以去“搏一搏”争取更高收益,用时间熨平波动,但不同人的配置也不一样,比如一个年轻小伙和他的退休长辈,同样是一笔长钱,他们的配置也应该是不一样的。

市场上有一个经典的配法:权益仓位=(100-年龄)%,反过来债券的仓位=年龄%。也就是30岁应该配30%债券,随着年龄增长,比如到60岁,就应该配到60%债券。

当然,这是一个比较简单粗暴的算法,实操中也需要考虑到自己主观上的风险偏好,偏保守点的就多配债,少配权益等高波动资产。

另外,这是战略层面的配置,更进一步,战术层面也可以根据不同资产的性价比进行动态调整,比如债券性价比更高时就适当在原来基础上增配一些。

本栏目就长钱的配置也提供了保守、稳健、平衡、积极等四类方案供大家参考,未来我们也会进一步细分和优化方案,争取为大家提供更加千人千面的资产配置方案。

二、市场观点

A股:

最近一周股票市场明显调整,核心成份股带动主要指数下行,科创板块稍强。沪深300指数-1.30%,中证500指数-2.12%,创业板指数-1.98%,科创50指数+0.54%(数据来源:choice,2024.6.17-2024.6.21)。

过去一周,在众多主要指数中占据核心权重的消费类龙头出现股价下跌,引发市场广泛关注,带动宽基指数下行明显。周五出现明显的资金护盘现象,多个沪深300指数基金出现显著资金流入,流动性进一步向大盘股聚集。

目前沪深300指数温度18.2℃,意味着中长期来看,目前股票资产性价比依然相对较高(数据来源:且慢。2024.6.21)。

国内债券:

国债债券市场本周进入630关键时点前期,在关键时点,银行系统资金面趋紧,带动债券市场在上周有所波动。

10年期国债收益率本周下行9.8BP,10年期国债到期收益率2.305%。债券资产建议考虑中配为主。(数据来源:choice,2019.6.17-2024.6.21)

美股:

美股3大指数最近一周维持高位震荡,道琼斯工业指数+1.45%,纳斯达克指数+0.00%,标普500指数+0.61%(数据来源:choice,2024.6.17-2024.6.21)。

本周美股市场逐步进入财报季,一方面市场高度关注重点上市公司逐步披露的财报,另一方面,进入财报静默期过后,上市公司逐步停止回购活动,市场波动有进一步加大的可能。

美元债:

美国10年期国债到期收益率截至周五录得4.250%,全周美国10年期国债收益率下行4BP(数据来源:choice,2014.6.17-2024.6.21)。

本周美国国债收益率窄幅震荡,市场期待收益率下行带动债市回报提升。从全球来看,美债利率依旧有较高的配置价值。

港股:

港股市场最近一周整体有所反弹,恒生指数+0.48%,恒生中国企业指数+1.02%,恒生科技-0.17%(数据来源:choice,2024.6.17-2024.6.21)。

港股受到国内基本面的约束,依然在弱势整理阶段,但资金面机构投资者占比更高,上周整体表现强于A股。

黄金:

黄金价格上周维持高位震荡,受欧美经济数据影响,起落明显。伦敦金价上行-0.61%,截至上周五上行至2334.7美元/盎司(数据来源:choice,2024.6.21)。

黄金市场持续震荡消化近期经济数据,在美元减息周期,仍有配置价值。

总结:

综上,从长钱配置角度,以国内股债资产为核心,当前可以考虑A股仓位维持中性偏高的配置,债券维持中性配置;卫星类方面可以考虑适当关注短久期美元债资产和黄金。

风险提示(滑动查看)

上述资产配置方案的思路意在帮您合理分配资金、分散投资风险,但不保证投资收益,按照上述思路提供的得出的整体方案中,单一投顾策略可能超过您的风险承受能力,购买时请您谨慎评估,完成投资者风险测评,清楚了解自己的风险承受能力。盈米宝、货币三佳组合风险等级为R1,适合C1及以上风险承受能力投资者,花好月圆、超级理财加组合风险等级为R2,适合C2及以上风险承受能力投资者,兴证全球进取派优选组合风险等级为R3,适合C3及以上风险承受能力投资者。本文的大类资产配置建议是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,请读者注意数据的实效性,对自己的投资行为负责。基金投资组合策略为其他客户创造的收益,并不构成业绩表现的保证。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是代替储蓄的等效理财方式。温度计估值数据仅供参考,不构成投资建议。投资者应自行阅读相关法律文件,自行作出投资选择。市场有风险,投资需谨慎。

写下你的观点...

写下你的观点...