3月,能否延续上涨?

一、股票市场

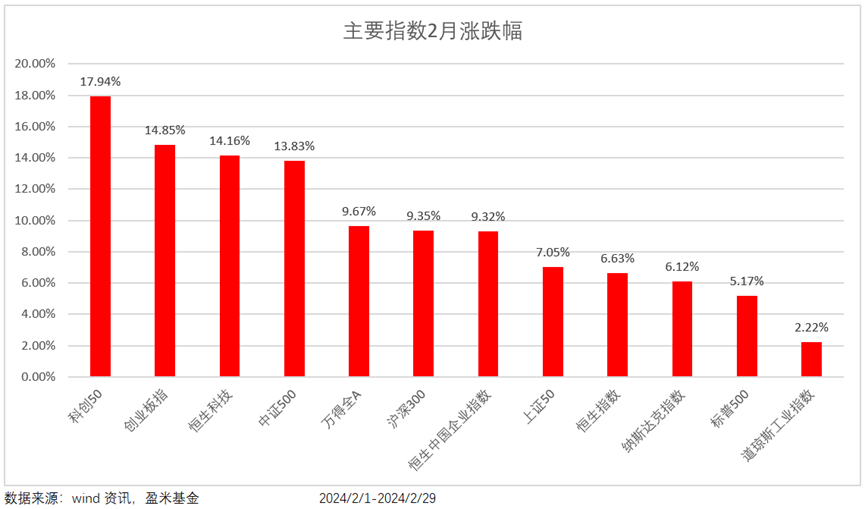

2月全球主要指数均获得正收益,国内市场表现整体更好。科创50指数+17.94%,创业板指+14.85%,恒生科技+14.16%位列前三。

纳斯达克指数+6.12%,标普500指数+5.17%,道琼斯工业指数+2.22%表现相对靠后。

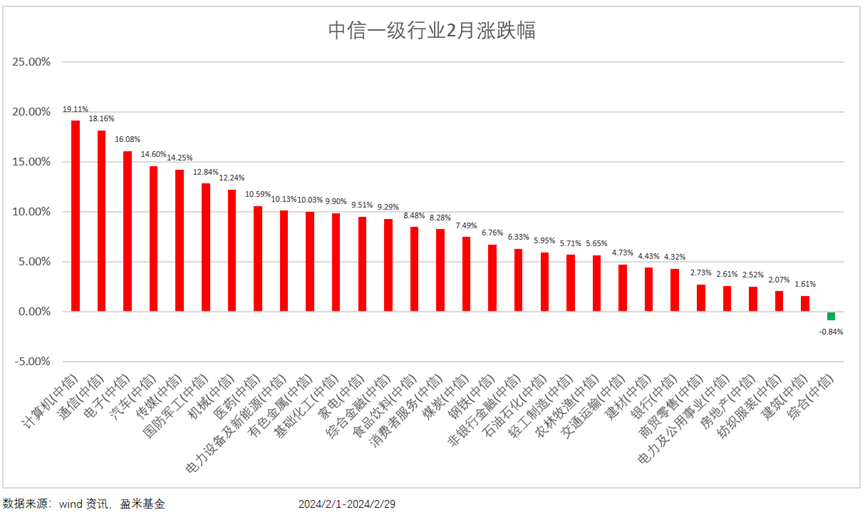

中信一级行业来看,绝大多数行业均录得正收益,计算机+19.11%,通信+18.16%,电子+16.08%涨幅前三。

纺织服装+2.07%,建设+1.61%,综合-0.84%,表现相对靠后。

二、债券市场

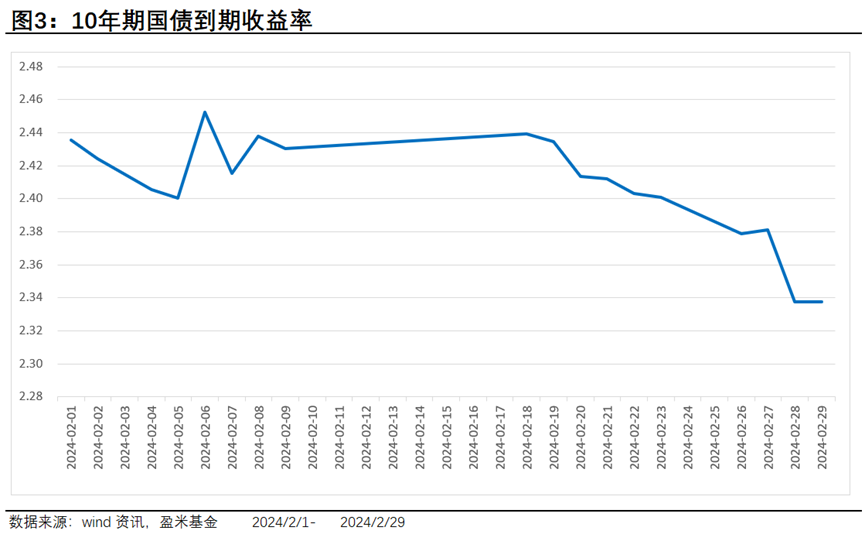

债券市场2024年二月震荡上行。中债-综合净价(总值)指数+0.50%。10年期国债到期收益月初 2.44%(2024.2.1),月末2.34%(2024.2.29)。

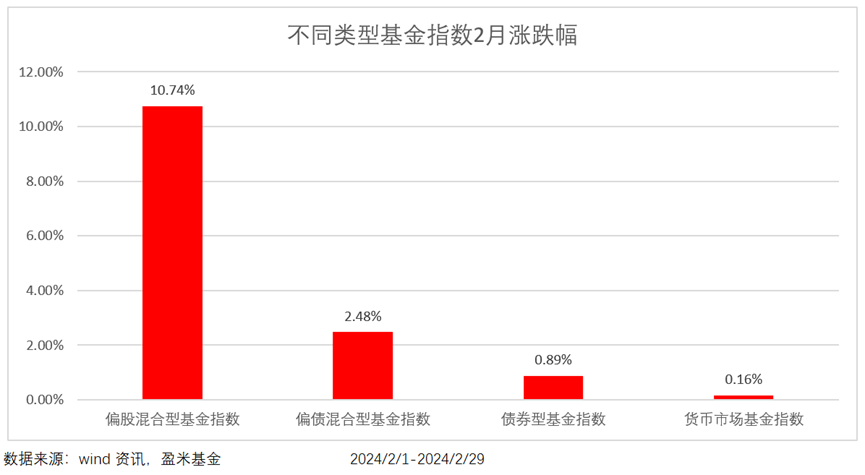

三、不同类型基金

2024年2月主要基金指数均获得正收益。偏股基金指数+10.74%表现最好,债券型基金指数+2.48%次之,债券型基金指数+0.89%,货币基金指数+0.16%表现相对靠后。

基本面角度来看,2月PMI环比回落0.1个点至49.1,符合市场预期。经济保持平稳弱复苏(数据来源:wind,2024.3.1)。

政策角度来看,2月20日,全国银行间同业拆借中心披露2月LPR报价。

1年期LPR为3.45%,和上月持平。5年期以上LPR为3.95%,相比上月下降0.25%,创2019年以来单次最大降幅,超市场预期。对权益市场而言,是一个积极的信号(数据来源:wind,2024.2.20)。

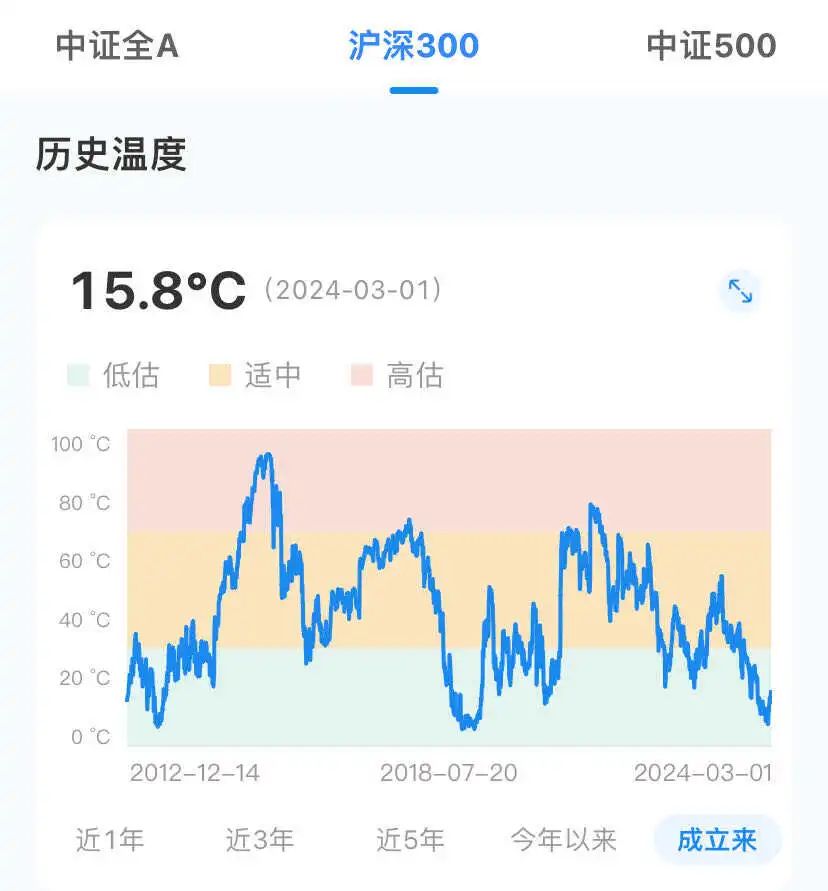

从市场温度角度来说,沪深300指数温度当前15.8℃,处于相对低估区间。意味着站到长期角度来看,股票资产配置性价比仍然相对较高。

数据来源:小顾基金,统计区间:2012.12.14-2024.3.1

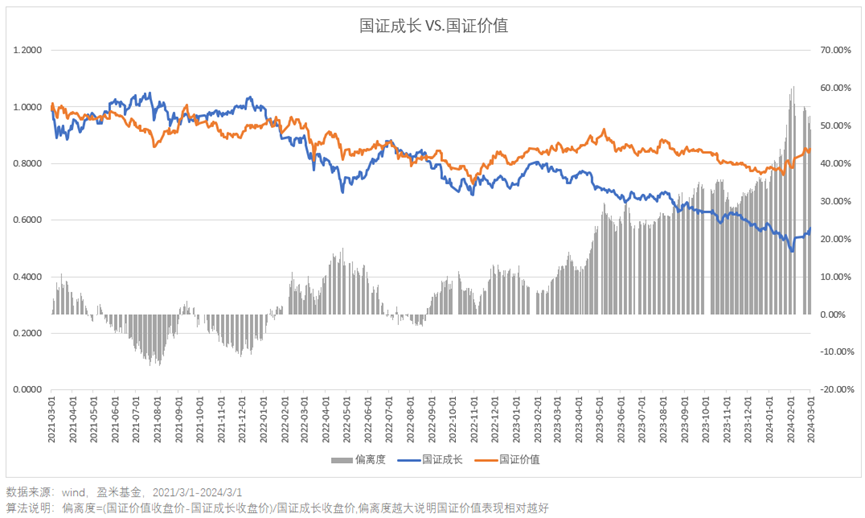

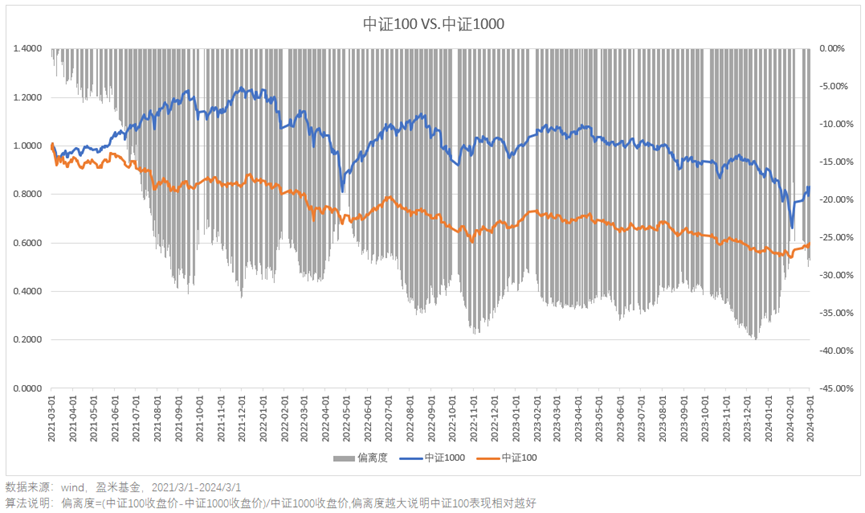

从价值、成长风格角度来看,春节之后,成长风格表现开始占优;从大、小盘风格来看,小盘风格春节之后,表现相较于大盘更好。市场风格切换迅速,还是建议做好均衡配置。

债券市场,2月份债券市场延续上涨。但考虑到基本面有望延续弱复苏,同时,10年期国债收益率已处于近5年最低位(数据来源:wind,2019.3.1-2024.2.29)。债券资产建议中配为主。

最后,小顾每月市场报告,一方面是我们对市场持续跟踪复盘、保持对市场的敏感。同时,在不同大类资产配置上给出参考建议。

但是,市场风格切换迅速,想通过短期内“精准择时”,判断下个月是涨是跌,在大类资产、行业之间“大进大出”,赚“择时”的钱难度很大。

长期来看,我们投资的收益绝大部分都来自于“资产配置”。

所以,小顾建议大家绝大多数仓位坚持做好均衡配置,可以考虑拿出少部分仓位,立足中长期在不同资产之间适当偏离,以争取实现更多收益,但又不会因为方向判断错误而出现过大亏损。做好攻守兼备,守正出奇。

综上,从长钱配置角度,在自己能承受的范围内,3月份可以考虑A股权益仓位维持中性偏高的配置,债券维持中性配置。

根据上述市场观点,我们应该如何规划自己的投资?中配、中高配分别对应怎样的仓位?具体的基金品种应该如何选?

如果您有上述疑问,可以参考我们针对不同人群给出的配置方案。

请点击图片进入:

风险提示(滑动查看)

写下你的观点...

写下你的观点...