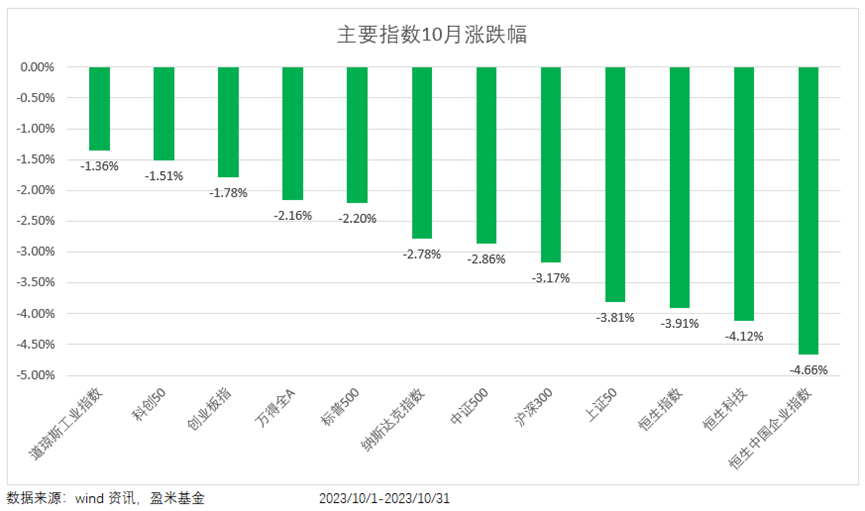

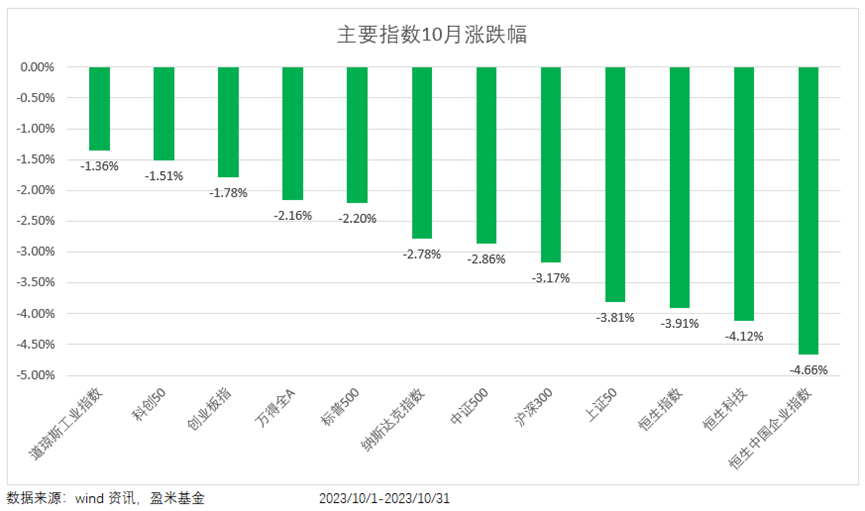

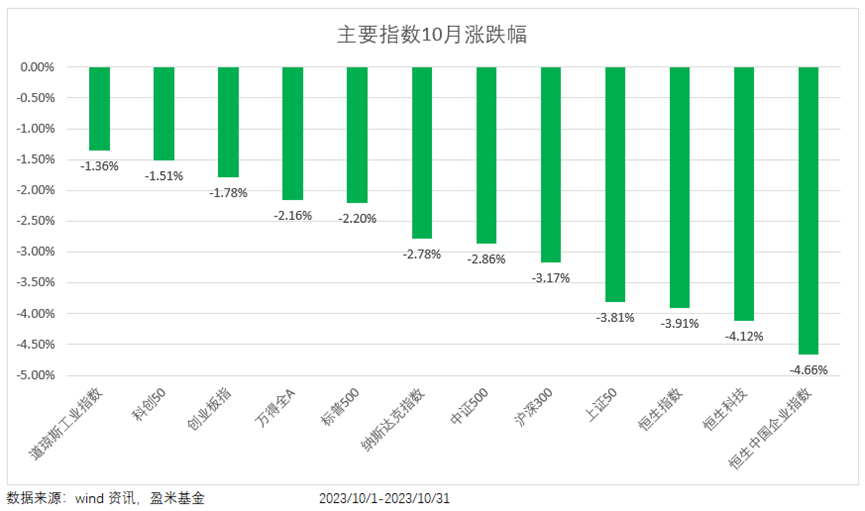

主要国家、地区股票指数来看,10月份都迎来了调整。其中港股调整较多,恒生中国企业指数-4.66%调整最多。调整相对较少的是道琼斯工业指数-1.36%。

债券市场10月份震荡调整,月初 10年期国债到期收益2.67%(2023.10.7),月末为2.69%(2023.10.31),整体波动幅度不大。

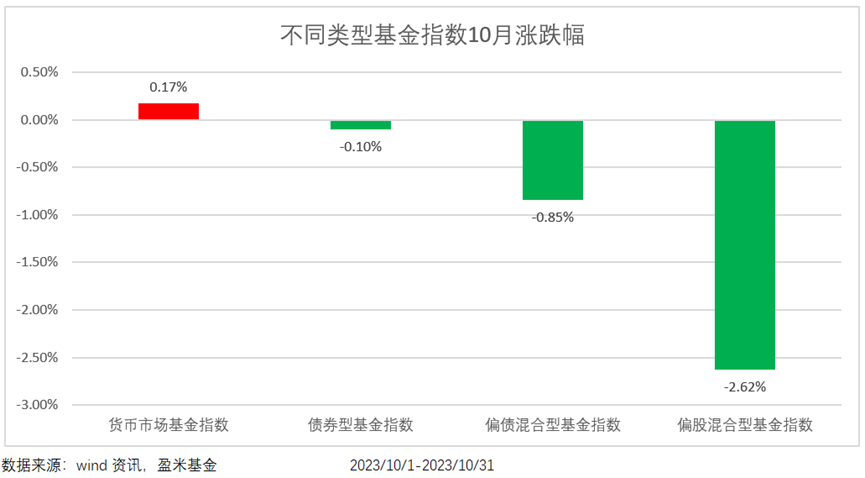

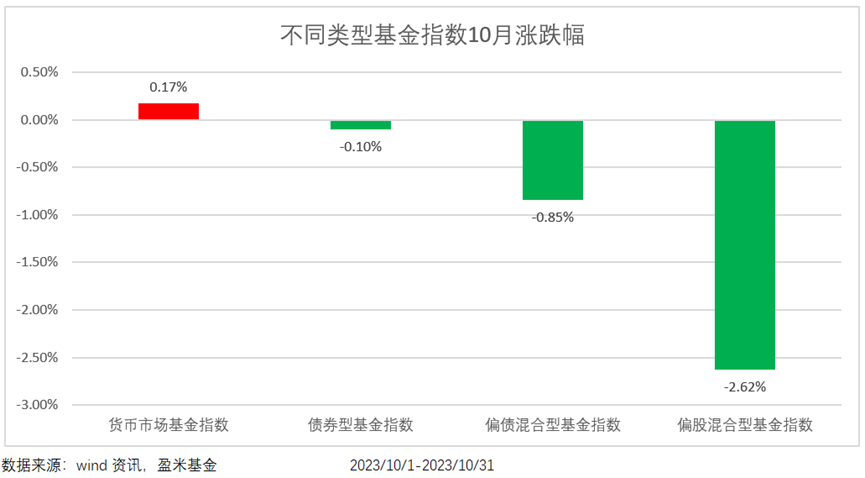

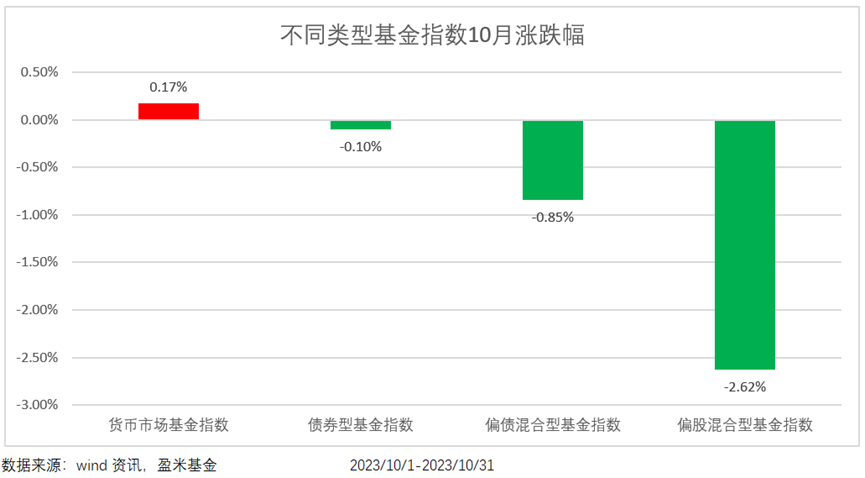

三、不同类型基金

10月份受股票、债券市场调整的影响,偏股型基金、偏债型基金、债券基金指数均获得负收益,仅货币基金10月获得正收益。

且慢四笔钱配置专栏自今年3月成立以来,主要根据宏观、政策、市场温度、市场情绪等指标每周给出配置建议。一季度市场调整为主,咱们整体的建议是中高配权益资产。二季度初市场相对反弹高点,咱们做了适当调整,建议改为中配权益资产。整体维持一个原则:市场低估的时候多配,市场高估的时候适当少配。

从市场温度来看,目前A股主要指数温度都处于相对低估区间,也就是说当前权益资产配置性价比更高。我们以沪深300指数过去10年的数据来看,在当前温度±5℃范围的温度内买入沪深300指数,持有1年赚钱概率83.94%,持有3年赚钱概率100%(数据来源:wind,盈米基金,2013.11.3-2023.11.3。注:持有N年赚钱概率即买入持有N年后盈利的天数/总天数)。从调整时间角度来说,当前市场调整时间已足够充分,市场底部不断夯实。截止今年10月份,以沪深300指数为例,市场自2021年2月以来,已持续调整33个月,创下了近10年之最。在此之前,以年线来看,最多只出现过连续2年调整。

数据来源:wind,2002.12.31-2023.11.3

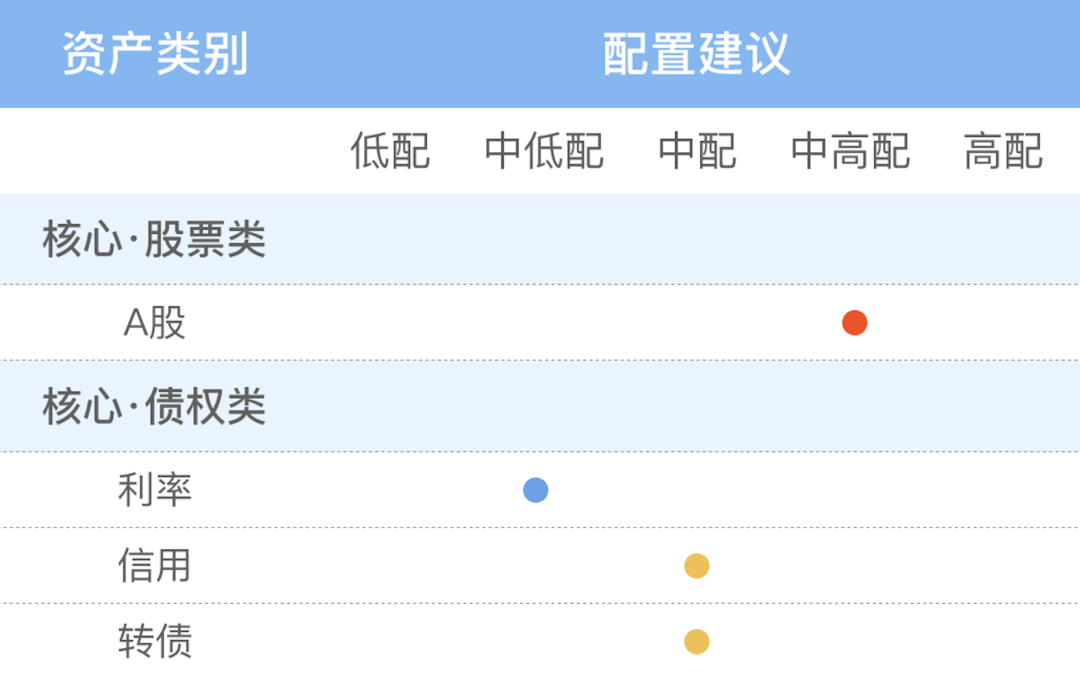

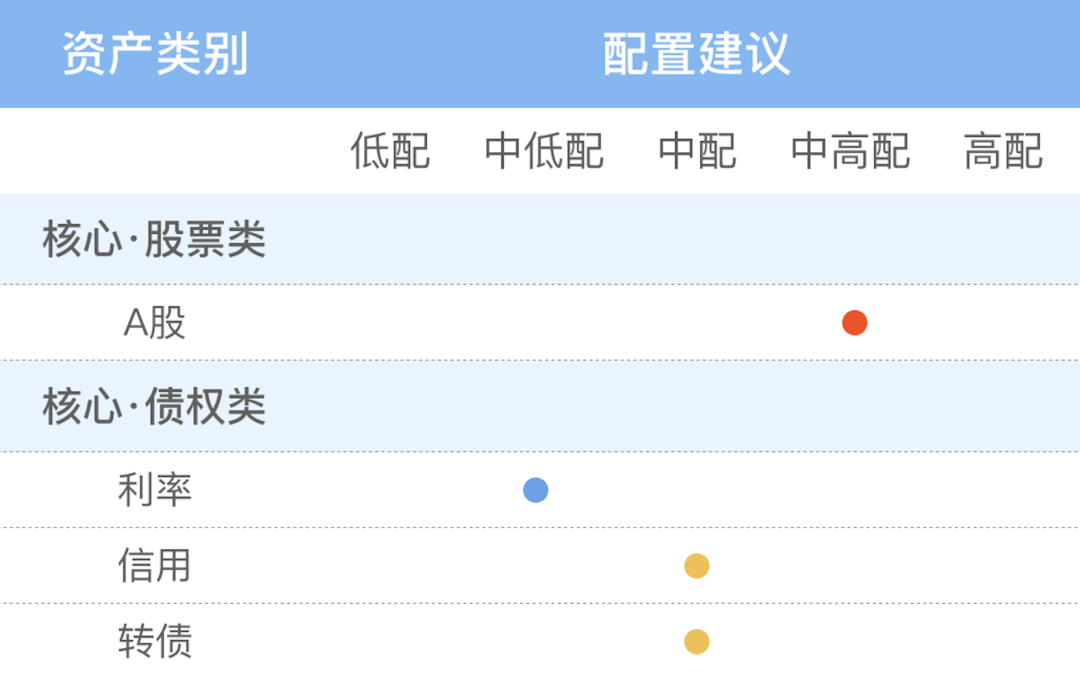

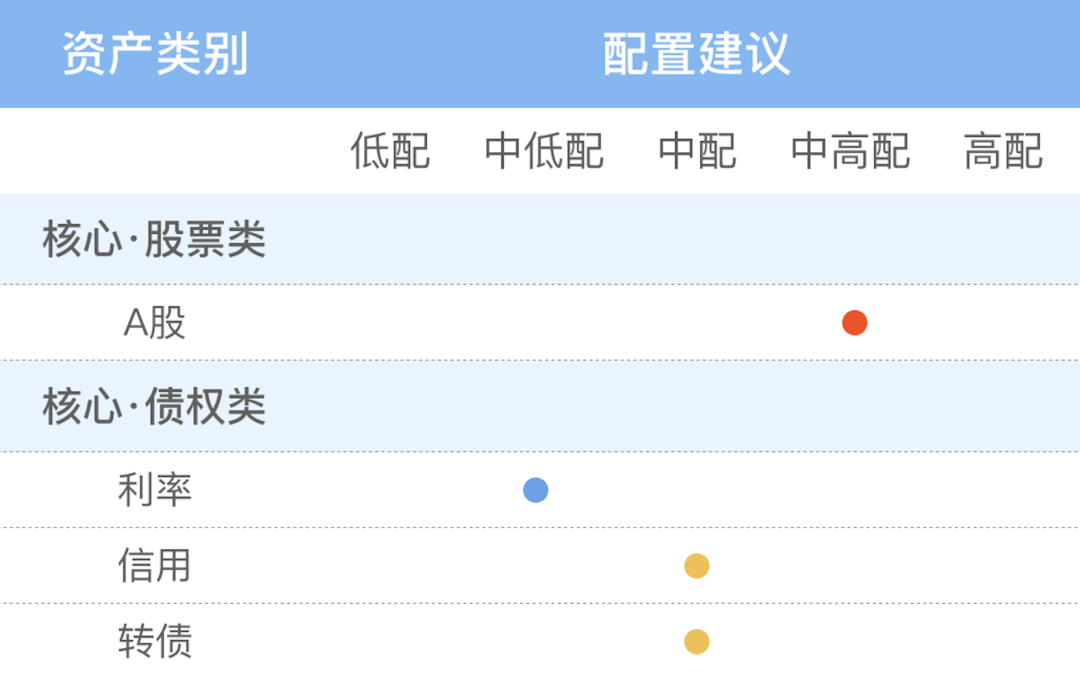

从市场情绪来看,市场成交低迷,投资者情绪较为悲观,有望实现“地量见地价”。沪深300指数近5日平均成交额,已经位于近3年9.3%分位(数据来源:wind,盈米基金,2020.11.4-2023.11.3)。从基本面角度,经济复苏仍存在压力,10月份国内制造业PMI降至49.5,重回收缩区间(数据来源:wind,10.31);从最新披露的A股上市公司三季报来看,全A非金融的净利增速累计同比出现了触底回升,业绩周期见底向上有利于支撑股市回暖。从海外流动性角度,美联储11月继续暂停加息,对于何时进入降息周期,市场观点依然不一,但美国经济数据偏弱提高了降息预期,美债收益率近期明显下行,有利于全球流动性风险缓解。我们认为,当大家普遍觉得市场会涨的时候,市场可能已经处于顶部区间;当越来越多的人认为市场还会下跌的时候,底部可能已经形成。市场的拐点总在混沌中出现,更理性、更优的投资方法或许不是等到所有利好消息都明确后再行动,而是在市场犹豫中慢慢布局、调仓。参考历史,短期市场涨跌是不确定的,长期市场震荡向上却是大概率的。悲观者总是正确,乐观者往往成功。立足长远,保持乐观,方能长赢。展望 11 月,在各种积极因素下,A股市场在短期有望延续反弹,而中期维度则需要看到经济确定性修复和一系列的数据验证,同时也需要市场结构的改善,站在更长期的视角下,当前A股资产性价比较高。综合来看,以国内股债为核心的配置策略,当前我们建议中高配股票(A股)、中低配/中配债券,卫星方向鉴于美债利率较高且处于加息周期尾声,有能力者可关注短期美元债。

根据上述市场观点,我们应该如何规划自己的投资?中配、中高配分别对应怎样的仓位?具体的基金品种应该如何选?如果您有上述疑问,可以参考我们针对不同人群给出的配置方案:另外,我们更新了一档新的视频栏目——《扎心的投资实话》,用戳心窝子的话深入剖析金融市场的现实。不论你是新手小白,还是经验老手,在这里都能学到新的知识,看到有趣的金融观点。

写下你的观点...

写下你的观点...

写下你的观点...

写下你的观点...