稳钱投资,如何更稳?

最近一周市场迎来调整,主要指数单周涨跌幅均为负。沪深300指数-1.98%,中证500指数-1.74%,创业板指数-2.74%,科创50指数-3.63%(数据来源:wind,2023.7.17 -7.21)。

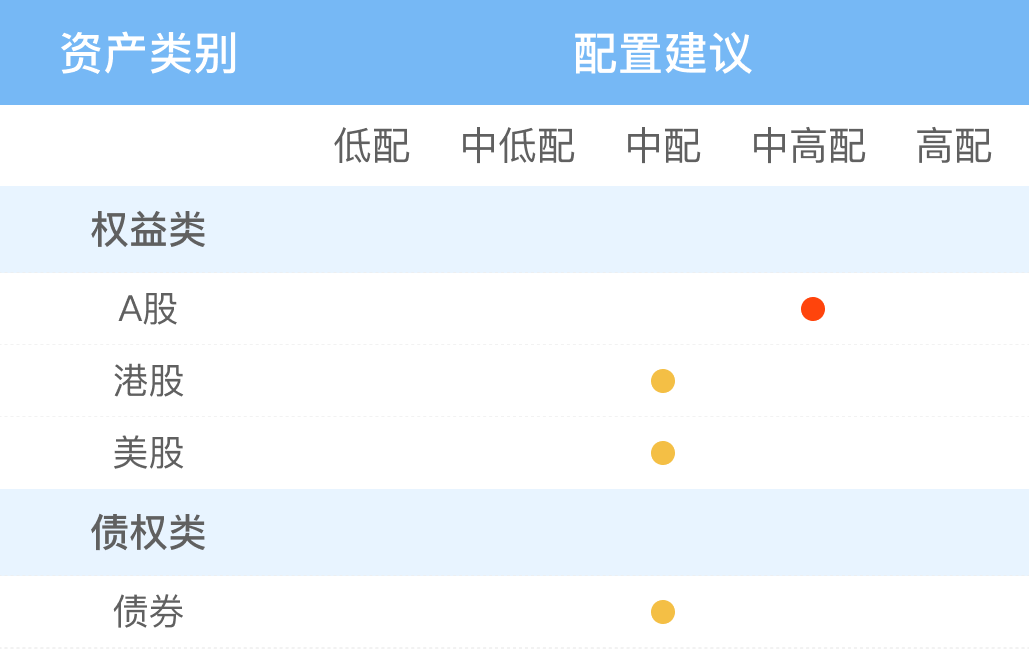

二季度GDP增速6.3%,低于市场预期,市场预期值6.8%。市场认为年内经济动能高点已过,下半年在内生增长动力不足的情况下,货币政策将延续宽松基调,预计三季度有降准可能。在此基础上,成长股、利率债将受益(数据来源:wind,2023.7.18)。

从市场温度角度来看,A股市场,主要指数温度处于相对低估、合理区间。中长期来看配置性价比依然较高。

点击下图直接获取更适合你的投资方案!

👇🏻👇🏻点击👇🏻👇🏻

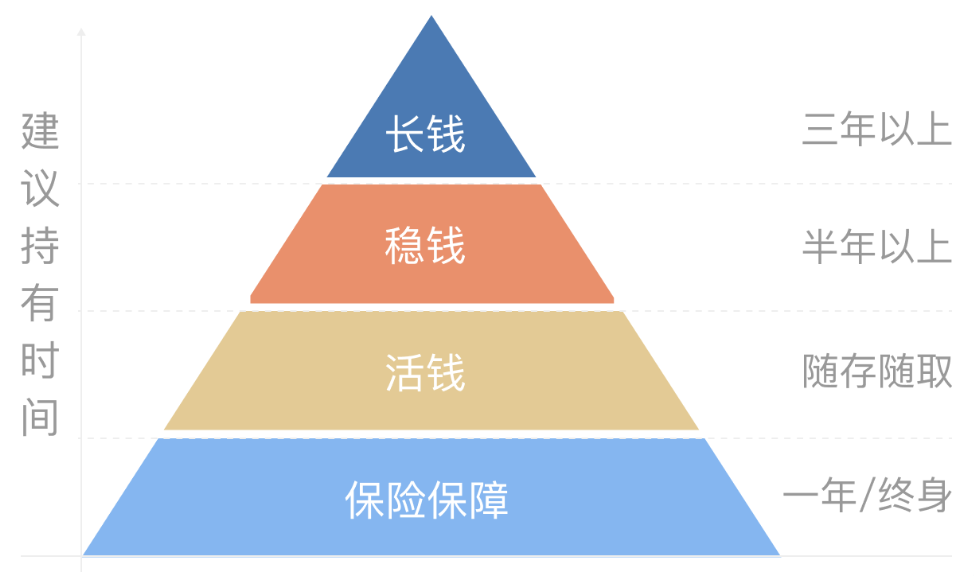

「稳钱」是且慢四笔钱中的一笔,顾名思义,它是我们需要“求稳”的那部分资金的统称,按使用期限划分的话,大概就是三年内需要用到的钱。

稳钱的投资介于活钱和长钱两者之间,需要承担一定风险,换取一份高于活钱而又相对稳健的收益,实操中通常以“固收+”类策略或者基金来承接。

不过,这类前几年火起来的策略现在似乎已经折戟沉沙了,在2021年后权益市场表现拉胯的大环境下,“固收+”策略也没能为投资者带来稳定的回报,很多人反馈投了一两年依然亏钱。

对于这个问题,如果了解稳钱投资的逻辑,以及这类产品的底层资产,就不难理解为什么会这样了。

常见的“固收+”产品以70%-90%固收资产(也就是债券)+10%-30%权益资产构建投资组合,如且慢上的「我要稳稳的幸福」和「超级理财加」,两者权益仓位都在10%左右,剩下的主要是债券类资产。

收益不会凭空产生,很大程度是由承担波动带来的,往固收里加越多的权益,长期潜在回报也更高,但往往也越受股市波动的影响。

据回测,权益仓位在10%、20%、30%的股债组合,长期年化分别为5.8%、7%、7.9%,年化波动率分别为3%、5.6%、8.2%。

数据来源:万得,统计区间:2005.1.1-2022.12.31,回测方式:以沪深300指数代表“股”,中证综合债指数代表“债”,通过不同的股债配比构建组合,并每年年末进行一次再平衡(使组合中股债比例恢复至初始配置)。

从上图也可以看出,这类产品并非没有波动稳稳地上涨,也不是任何时候买入持有一两年都能赚钱,只能说相对于权益产品,它们更加稳健,持有一两年的盈利概率更高。

因此,当我们用稳钱投资这类产品时,应该有这样的心理建设:

「我希望获得比货基更高的预期回报,也愿意承担该有的额外波动,甚至接受极端环境下持有一两年表现依然不如货基的局面。」

当然,并非所有人的所有稳钱都能接受这种设定,我们生活中有些钱虽然也不急用,但却也不容有失,对于这类稳钱,如何才能更稳地投资呢?

看懂上文数据的小伙伴应该有答案了,最简单有效的方式就是减少高波动资产的投资比例,10%权益资产带来的波动接受不了,那就降低到5%权益,或者干脆不投权益。

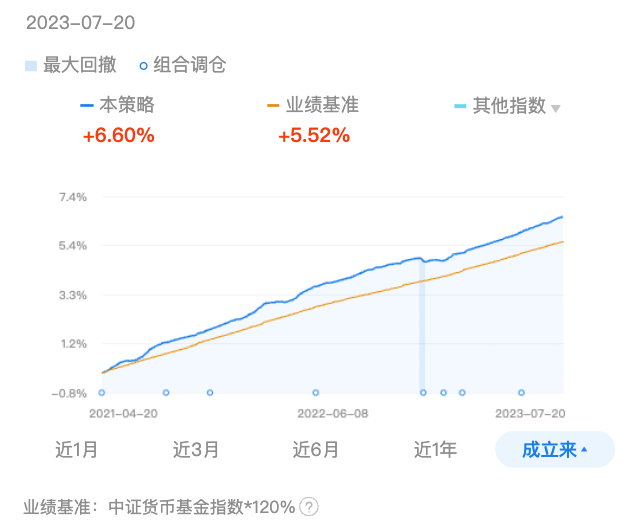

比如“货币+”策略「花好月圆」仅配置纯债和货币基金,不投权益资产,目前债券部分也主要配置了风险较低的短债基金,策略整体表现也比固收+更加稳健。

从「花好月圆」的历史表现来看,截止7月20日,组合最大回撤仅有-0.17%,且收回最大回撤创出新高用时仅不到两个月。

盈亏同源,对于这类策略的收益也不能抱有太多期待,组合目前历史年化收益率2.88%,主理人的目标是力争每年收益能高于货币基金平均收益0.5-1%(50-100BP)。

综上,风险和收益总是相生相伴,稳钱的投资要想做得更稳,可以进一步细分,分类的方式主要有两种:

一、根据时间分类:

对于半年/一年以上的资金,可以考虑固收+策略,如「超级理财加」;

对于三个月到半年的资金,可以考虑货币+策略,如「花好月圆」;

而对于三个月内就要用到的资金,最好只考虑货币基金。

二、根据风险偏好分类:

能承受持有期间最大3%左右浮亏,极端市场下一两年收益仍为负的,可以考虑固收+策略;

能承受持有期间最大浮亏只有1%以内,希望有更高的盈利概率的,可以考虑货币+策略(当然也可以用两种策略自行组合);

如果希望无论市场涨跌每天都能正收益,那只能考虑货币基金。

四笔钱中任何一笔都很重要,管理好每一笔钱,才能真正放下焦虑,安心生活~

风险提示(滑动查看)

三低

2023/7/25

...

确认删除该条评论?

暂无更多

写下你的观点...

写下你的观点...