【志强聊投资】一个选股能力突出的基金经理

和大家分享一个我跟踪的基金经理:黄珺。

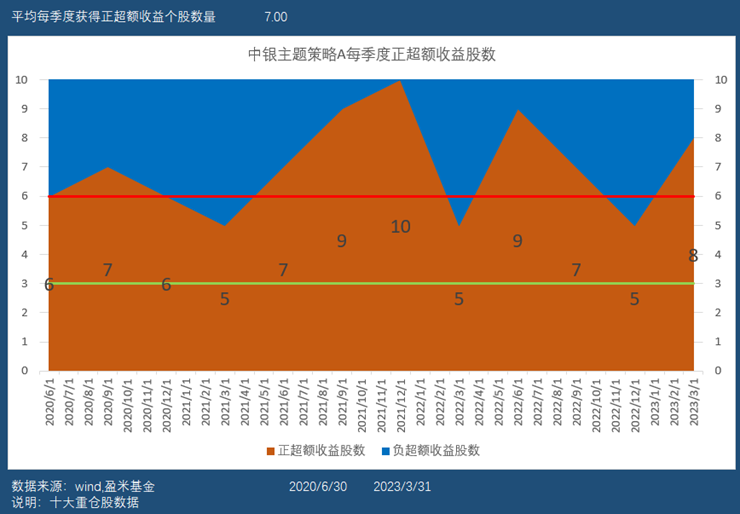

她的选股能力很突出。以她管理的中银主题策略A为例,过去3年,每个季度10大重仓股中,平均有7个都可以获得超额收益。

也就是说, 她买的股票,大部分都比买指数赚的多。这个水平在我跟踪的基金当中算比较优异了。 大部分时候,能选出5个多一点获得超额收益的股票,水平就算及格了。

选主动管理型基金的原因,就是它有可能帮你赚的比指数更多。你看,过去3年,这个基金有75%的时间都跑赢了基准(季度为单位)。过去你要是买了它,就轻松跑赢了基准指数。 这里多说一句,主动管理型基金相比较指数基金理解成本更高一些。所以,如果你不了解基金经理的风格和配置,想赚超额收益,并不是一件轻松的事。

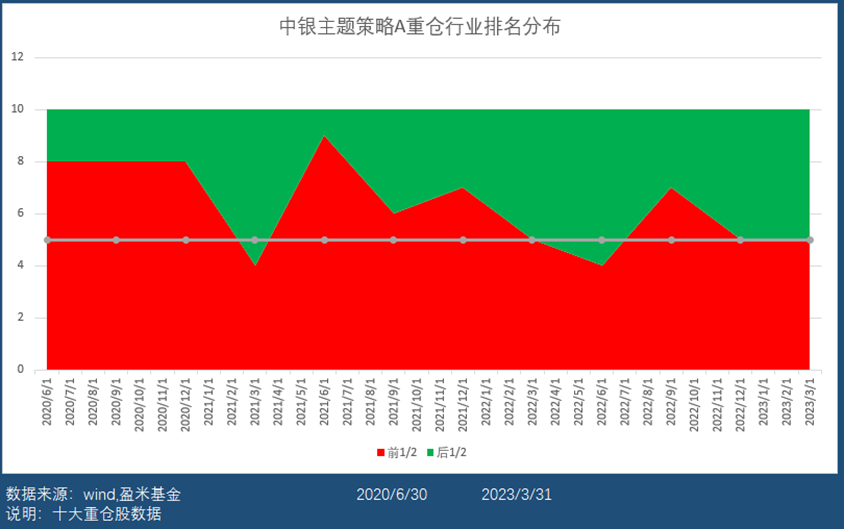

除去选股,她还有一点很厉害,就是她选行业能力也很强。过去3年,每个季度10大重仓股所属行业,平均有6.3个在当季度表现排名前1/2。 说白了,就是每个季度她总能选中领涨的行业。

投资久了你会发现,行业的选择很重要。如果一个基金经理总能买到表现好的行业,即使选择的个股差一点,最终的收益可能也不会差。

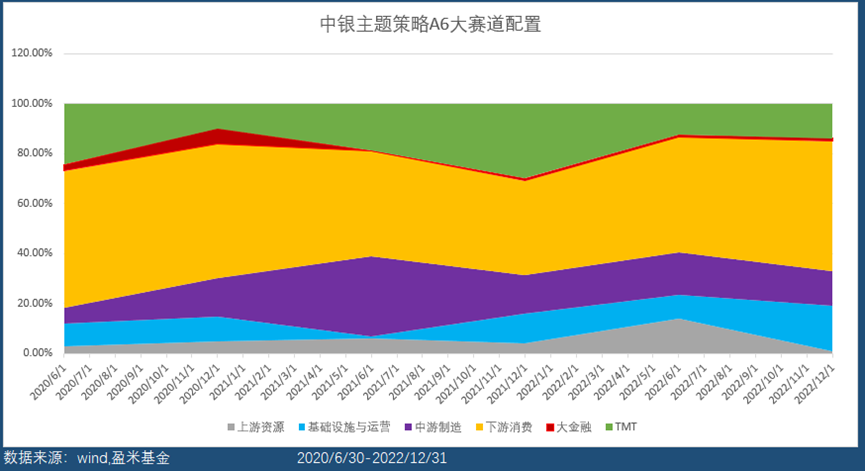

这个基金也在我的基金池中,原因是它相对均衡,同时适当超配下游消费。

我一直强调, 即使看好某个赛道的时候,也不要去押注单一赛道基金。要选择相对均衡,适当超配某个赛道的基金。

这么做的好处就是,即使万一你看错了赛道,它还配置了其他赛道,能降低你的损失。

增加投资最终的收益,要靠时间,而想投资长期生存下去靠的不是豪赌,是进可攻,退可守的投资体系和意识。

想象一下:如果有一套不论你看对、看错市场方向,都不会太影响最终收益的方法,你会感兴趣吗?

最后,今天我还是会用每周现金流500元定投【新新向荣】。

原因有两个:

其一,去年我一直在加仓权益资产,目前权益中枢大概35%左右。我讨厌波动,所以,会把自己大账户的整个权益中枢,控制在一个自己舒服的位置。目前定投固收加策略【新新向荣】,既能够增加权益资产的配置,又能够适当降低权益资产的增速。

其二,【新新向荣】在配置上,一直都是6大赛道相对均衡的风格。这样的坏处是不会成为涨幅最高的那个,但好处是也不会成为最差的那个,并且避免了因为择时错误,得不偿失。

写下你的观点...

写下你的观点...