【志强聊投资】6月市场展望

今天和朋友聊天,感觉五一假期刚过,马上就要六一了。

他说:1、六一和你也没啥关系。2、我咋感觉这么漫长,尤其每天看着绿油油的账户…

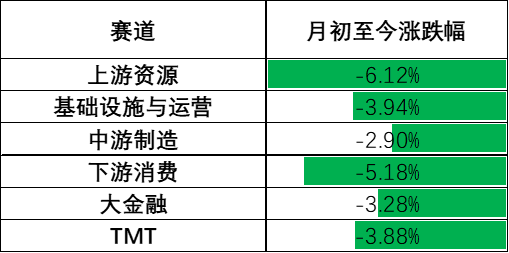

嗯,5月市场整体还是震荡调整,主要指数都录得负收益,沪深300指数-4.84%,中证500指数-3.46%,创业板指-5.20%,科创50指数-5.47% (数据来源:wind,2023.5.1-5.29) 。

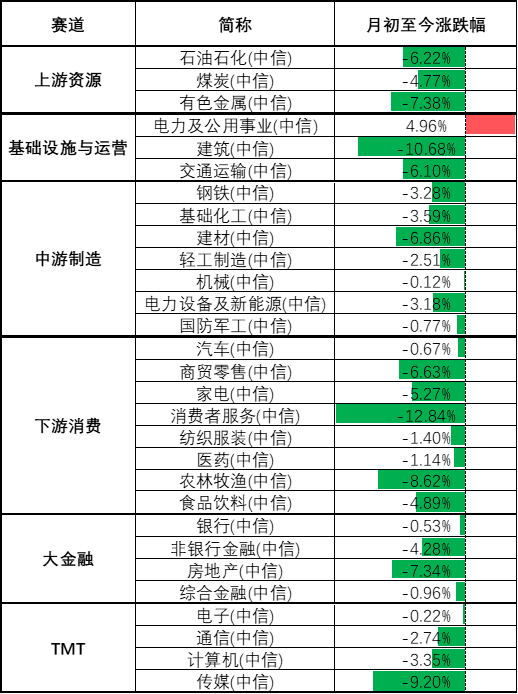

6大赛道来看,虽然都在跌,不过制造、大金融、TMT跌幅更少一些。

数据来源:wind,盈米基金,2023.5.1-5.29

数据来源: wind,盈米基金,2023.5.1-5.29

我小结一下:年初到现在,以中证800指数来看,只有1月录得正收益,2-5月都在“和稀泥”;6大赛道来看,今年1月是上游资源涨,2月-3月是TMT,4月是基础设施与运营,5月普跌。今年以来,市场风格切换很频繁。

6月将至,当前市场怎么看?

2个维度分享一下我的观点。

首先,从主要指数温度来看,全A指数目前13.03℃,沪深300指数33.13℃,中证500指数17.68℃ (数据来源:且慢,2023.5.29), 市场温度整体处于相对低估合理的位置。

意味着中长期角度来看,权益资产的配置性价比依然较高。所以, 无论是哪一类型的投资人,站到中长期配置的角度,在自己能承受的范围内,当前适当增配一些权益资产,或许是个理性的决定。

我自己每周就会参考市场温度,通过现金流定投的方式,来调整自己大账户的权益资产占比。

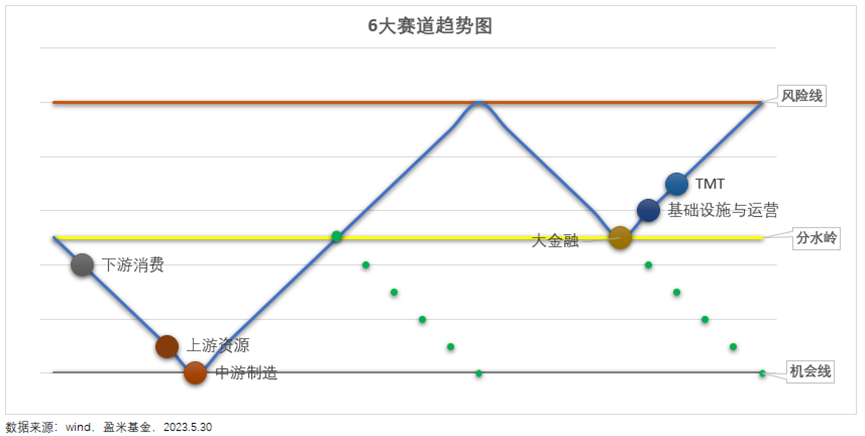

其次,从趋势的角度来看,上游资源5月调整最多,目前快接近机会线;基础设施与运营5月最后一周调整站稳了分水岭;中游制造5月基本底部横盘一个月,目前仍在机会线附近;下游消费5月挣扎了半个月,目前跌破了分水岭;大金融目前也调整到了分水岭线位置;剩下TMT最“飒”,5月调整没到分水岭就又迅速“支棱”了起来。

所以,有什么结论?

结论就是:6大赛道当中,上游资源、中游制造、TMT可以考虑超配;基础设施与运营、下游消费、大金融可以考虑标配。

当然,市场目前整体还处于相对弱势分化的阶段。若干年后回头看,相信我们大概率会发现今天市场配置性价比确实很高。但目前对于大家来说,越到这个时候,耐心越是显得更加重要。我们还是要坐稳,保持耐心呢。

最后,今天我还是会用每周现金流500元定投【新新向荣】。

原因有两个:

其一,去年我一直在加仓权益资产,目前权益中枢大概35%左右。我讨厌波动,所以,会把自己大账户的整个权益中枢,控制在一个自己舒服的位置。目前定投固收加策略【新新向荣】,既能够增加权益资产的配置,又能够适当降低权益资产的增速。

其二,【新新向荣】在配置上,一直都是6大赛道相对均衡的风格。这样的坏处是不会成为涨幅最高的那个,但好处是也不会成为最差的那个,并且避免了因为择时错误,得不偿失。

写下你的观点...

写下你的观点...